กลุ่มศึกษาภาษีที่ดินและสิ่งปลูกสร้างนานาชาติ

10 ถ.นนทรี ยานนาวา กทม.10120

โทร. 08.9922.9899

Email: thaiappraisal@gmail.com

29 กันยายน 2560

เรื่อง โมเดลภาษีที่ดินและสิ่งปลูกสร้างตามอารยะสากล

กราบเรียน ประธานสภานิติบัญญัติแห่งชาติ

ตามที่ในขณะนี้อยู่ระหว่างการพิจารณาร่างพระราชบัญญัติภาษีที่ดินและสิ่งปลูกสร้าง ของคณะกรรมาธิการ สภานิติบัญญัติแห่งชาติ (ส.น.ช.) และคณะกรรมาธิการได้ขยายเวลาพิจารณาออกไปอีก 60 วัน จนถึงสิ้นเดือนพฤศจิกายน 2560 กระผมในนามของผู้ประสานงานกลุ่มศึกษาภาษีที่ดินและสิ่งปลูกสร้างนานาชาติ ขอนำเสนอโมเดลภาษีที่ดินและสิ่งปลูกสร้างตามอารยะสากล ซึ่งเป็นสิ่งที่ถือปฏิบัติในนานาประเทศและประสบความสำเร็จได้ เพื่อให้ ส.น.ช. ได้พิจารณาต่อไป

1. ภาษีที่ดินและสิ่งปลูกสร้างช่วยปฏิรูปการเมือง

โดยเฉพาะการปฏิรูปด้านการแก้ไขปัญหาการทุจริต และการสร้างสรรค์ประชาธิปไตย ตัดวงจรอุบาทว์การโกงกิน ภาษีที่ดินและสิ่งปลูกสร้างนั้นเป็นเงินภาษีที่จัดเก็บและใช้ภายในท้องถิ่น ไม่ผ่านรัฐบาลส่วนกลาง โอกาสที่จะรั่วไหลเพราะนักการเมืองใหญ่หรือเพราะข้าราชการประจำกังฉินระดับชาติ จึงไม่มี และโดยที่เงินทุกบาททุกสตางค์ที่เก็บได้ จะถูกนำไปใช้เพื่อการพัฒนาท้องถิ่นเท่านั้น ประชาชนจึงมีความรู้สึกเป็นเจ้าของภาษี ต่างจากในปัจจุบันที่รัฐบาลส่วนกลางส่งงบประมาณมาให้ส่วนท้องถิ่นใช้ คนในท้องถิ่นจึงไม่รู้สึกเป็นเจ้าของเงินดังกล่าว

เมื่อประชาชนในท้องถิ่นเห็นศักยภาพของตนเองในการพัฒนาท้องถิ่นเพื่อตนเองจากภาษีของตน คนดี ซึ่งเป็นชาวบ้านธรรมดาในท้องถิ่นก็จะอาสามาทำงานเพื่อส่วนรวมในองค์การปกครองส่วนท้องถิ่นมากยิ่งขึ้น โดยไม่จำเป็นต้องเป็นนักการเมือง โอกาสการผูกขาดตัดตอนของนักการเมืองท้องถิ่นเสือนอนกินหรือข้าราชการประจำที่ขี้ฉ้อ จึงมีน้อยลง

2. อัตราการจัดเก็บเบื้องต้น 1% ทุกประเภท

เพื่อเป็นการเริ่มต้นศักราชใหม่ของการจัดเก็บภาษีที่ดินและสิ่งปลูกสร้าง รัฐบาลควรกำหนดให้มีการเสียภาษีที่ 1% ของราคาตลาดโดยไม่มีข้อยกเว้น โดยเก็บตั้งแต่บ้านหลังแรก ยกเว้นกรณีพิเศษจริงๆ ซึ่งเป็นที่ยอมรับได้ในเชิงสากล เช่น โรงเรียน สถานทูต เป็นต้น อย่างไรก็ตามในกรณีที่ดินว่างเปล่าควรจัดเก็บในอัตราสูงกว่านี้ แม้แต่ส่วนราชการก็ควรมีการจัดเก็บภาษีเพื่อป้องกันไม่ให้หน่วยราชการต่าง ๆ ครอบครองที่ดินไว้โดยไม่ใช้ประโยชน์หรือหาประโยชน์เข้ากับหน่วยงานเอง

การที่ควรจัดเก็บ 1% เป็นจุดเริ่มต้นก่อนเพราะในปัจจุบัน การครอบครองทรัพย์ เช่น จักรยานยนต์คันหนึ่ง ราคา 30,000 บาท ก็ต้องเสียภาษีและค่าธรรมเนียมต่าง ๆ ปีละประมาณ 400-500 บาท หรือ 1% อยู่แล้ว การเก็บภาษีกับบ้านที่มีราคา 3 ล้านบาท (ราคาเฉลี่ยของที่อยู่อาศัยทุกประเภทในเขตกรุงเทพมหานครและปริมณฑล เป็นเงิน 30,000 บาท ก็เป็นเพียงเดือนละ 2,500 บาทเท่านั้น แต่การเก็บภาษีนี้จะทำให้ราคาที่อยู่อาศัยเพิ่มขึ้นปีละ 4-5% เพราะท้องถิ่นได้รับการพัฒนาดีขึ้น การเสียภาษีจึงคุ้มค่ามาก

ในกรณีโรงงานต่าง ๆ นั้น ที่ดินและอาคารอาจมีค่าเพียง 50% ของมูลค่าทรัพย์สินทั้งหมด ในการประกอบธุรกิจ ต้นทุนด้านที่ดินและอาคารคงมีสัดส่วนไม่เกิน 20% ของรายได้จากการประกอบธุรกิจในแต่ละปี การเสียภาษีบ้างย่อมไม่น่าจะกระทบต่ออุตสาหกรรมใด ๆ ยิ่งในกรณีโรงพยาบาลซึ่งในปัจจุบันมีกำไรมหาศาล ก็ยิ่งไม่น่าจะเป็นภาระแก่ผู้ประกอบการ และในอนาคตหากท้องถิ่นใดเล็กเห็นว่าอัตราการจัดเก็บที่แท้จริงควรมีการเปลี่ยนแปลง ก็สามารถทำได้

3. การใช้ราคาตลาดในการจัดเก็บภาษีที่ดินและสิ่งปลูกสร้าง

เพื่อไม่ให้เกิดการใช้ดุลพินิจ และการเปิดช่องโหว่ให้มีการทุจริต ฐานของมูลค่าทรัพย์สินต้องเป็นไปตามราคาตลาด ไม่ใช่ราคาที่ทางราชการใช้เพื่อการจดทะเบียนสิทธิและนิติกรรม ซึ่งมักต่ำกว่าราคาตลาด แต่ไม่มีสัดส่วนแน่ชัดว่าต่ำกว่าเท่าไหร่ ทั้งนี้ขึ้นอยู่กับท้องที่ ประเภททรัพย์สิน และการปรับแก้ของท้องถิ่นต่าง ๆ ในการประเมินค่าทรัพย์สินให้ได้ตามราคาตลาด อาจมีข้อขัดข้องเกิดขึ้น รัฐบาลก็ต้องมีหน่วยงานรับข้อร้องเรียนเพื่อความเป็นธรรมของประชาชน โดยมีขั้นตอน เช่น

1 มกราคม หน่วยงานประเมินประกาศมูลค่าทรัพย์สินของบ้าน ที่ดินแต่ละแปลงในเมืองนั้น ๆ

15 มกราคม ส่งรายงานมูลค่าทรัพย์สินที่ประเมินได้ไปยังเจ้าของทรัพย์สิน

15 กุมภาพันธ์ วันสุดท้ายของการอุทธรณ์มูลค่า หากเจ้าของไม่เห็นด้วย

15 มีนาคม วันสุดท้ายของการอุทธรณ์ (ขยายเวลา)

15 มิถุนายน วันที่ประกาศราคาสุดท้ายเพื่อให้เจ้าของทรัพย์สินไปเสียภาษี

15 กรกฎาคม ส่งใบเก็บภาษีไปยังเจ้าของทรัพย์สิน

15 สิงหาคม วันสุดท้ายของการนำส่งภาษีทรัพย์สิน เป็นต้น

การใช้ราคาตลาดเป็นฐานนี้จะช่วยแก้ไขปัญหาการฉ้อฉลต่าง ๆ เช่น แสร้งนำที่ดินในเมืองที่มีราคาแพงไปทำการเกษตรกรรม หรือแสร้งนำที่ดินไปให้ทางราชการใช้เพื่อประโยชน์ส่วนรวมชั่วคราวเพื่อเลี่ยงภาษีดังที่เปิดช่องไว้ในกรณีการเสียภาษีที่ดินที่ยังใช้อยู่ในเวลานี้

4. โครงสร้างพื้นฐานเพื่อการประเมินค่า

รัฐบาลควรยกเลิกหรือลดค่าธรรมเนียมการจดทะเบียนสิทธิและนิติกรรม หรือเก็บเพียงเล็กน้อย เช่น ไม่เกิน 1,000 บาท และมีมาตรการลงโทษในกรณีที่แจ้งราคาซื้อขายไม่เป็นจริง เพื่อให้เกิดภาวะที่ผู้ซื้อและผู้ขายหรือการทำนิติกรรมใด ๆ มีการแจ้งราคาซื้อขายจริง ยิ่งกว่านั้นสำหรับการซื้อขายที่มีราคาเกินกว่า 5 ล้านบาท ทางราชการก็ต้องจัดส่งผู้ประเมินค่าทรัพย์สินออกไปประเมินให้แน่ชัดก่อนการจดทะเบียนสิทธิและนิติกรรม เพื่อให้เกิดความมั่นใจได้ว่า ราคาที่แจ้งจดทะเบียนนี้เป็นราคาที่เป็นจริง

การแจ้งตามราคาจริงนี้ จะทำให้เกิดฐานข้อมูลเพื่อการประเมินค่าทรัพย์สินที่สอดคล้องกับความเป็นจริง ยิ่งกว่านั้น รัฐบาลควรเปิดเผยราคาซื้อขายจริงของทรัพย์สินต่างๆ ต่อสาธารณชนเยี่ยงนานาอารยประเทศ อย่าได้เกรงว่าการเปิดเผยข้อมูลเหล่านี้จะส่งผลเสียให้ผู้ซื้อ-ขายถูกจี้ปล้นจากการขายทรัพย์สินได้ อาชญากรรมประเภทนี้ควรแก้ไขด้วยการจัดสวัสดิภาพสังคม ซึ่งส่วนหนึ่งจะได้จากการมีงบประมาณท้องถิ่นจากภาษีที่ดินและสิ่งปลูกสร้างนั่นเอง การเปิดเผยข้อมูลเช่นนี้จะช่วยให้เกิดความโปร่งใส และยังช่วยลดปัญหาการฟอกเงินได้อีกด้วย

5. ระบบการประเมินค่าทรัพย์สิน

เมื่อมีการเปิดเผยข้อมูลอย่างโปร่งใส เป็นการสร้างโครงสร้างพื้นฐานด้านข้อมูลที่เป็นจริง ท้องถิ่นแต่ละแห่งก็จะสามารถประเมินค่าทรัพย์สินได้เองโดยไม่ลำบาก ทั้งนี้เป็นการประเมินตามราคาตลาด การที่ท้องถิ่นประเมินเอง ก็จะทำให้ลดภาระ และไม่เกิดภาวะรวมศูนย์อำนาจสู่ส่วนกลาง เป็นการกระจายอำนาจที่แท้จริง การประเมินของส่วนกลาง ก็มักจะล่าช้าไม่ทันการ ยิ่งกว่านั้นหากท้องถิ่นต้องการงบประมาณพัฒนาท้องถิ่นมากหรือน้อย ก็จะสามารถกำหนดอัตราการจัดเก็บได้เอง โดยไม่ต้องขึ้นอยู่กับอัตราที่กำหนดโดยส่วนกลางหรือโดยพระราชบัญญัติ ซึ่งเป็นการกำหนดที่ตายตัว อาจไม่สอดคล้องกับความเป็นจริง

ในอารยะประเทศ ท้องถิ่นอาจไม่ได้เป็นผู้ประเมินเองโดยตรง แต่ว่าจ้างบริษัทประเมินค่าทรัพย์สินต่างๆ ออกไปประเมินให้สอดคล้องกับความเป็นจริง โดยมีเจ้าหน้าที่ราชการควรควบคุมตรวจสอบ ซึ่งจะสามารถทำให้เกิดความรวดเร็ว โปร่งใส และมีต้นทุนที่ต่ำลง

6. จัดตั้งกองทุนจัดซื้อและพัฒนาที่ดิน

ในกรณีที่ดินตาบอด บ้านที่มีราคาสูงซึ่งอาจได้รับมรดกมาหรือประการใด แต่เจ้าของกลับมีรายได้ไม่เพียงพอที่จะเสียภาษีได้ กรณีเช่นนี้เจ้าของจะอ้างตนว่าไม่มีความสามารถในการจ่าย แต่ครอบครองอสังหาริมทรัพย์ราคาแพงไว้ไม่ได้ ในอารยะสากล เจ้าของทรัพย์ เช่น วังหรือคฤหาสน์ขนาดใหญ่ ก็จะต้องขายทรัพย์เพื่อปลดภาระการเสียภาษี หรืออาจยกให้ทางราชการเพื่อใช้ประโยชน์สาธารณะ อย่างไรก็ตามในกรณีของประเทศไทย รัฐบาลอาจจัดตั้งกองทุนรับซื้ออสังหาริมทรัพย์เหล่านี้ตามราคาตลาด และนำที่ดินเหล่านี้ไปพัฒนาหรือขายต่อในอนาคตเพื่อนำเงินมาคืนกองทุนต่อไป

7. บทกำหนดโทษ

ในกรณีนิติบุคคลอาคารชุด หากผู้เป็นเจ้าของห้องชุด ไม่จ่ายค่าส่วนกลาง ในยามที่จะโอนขายทรัพย์ ก็ต้องหักมาจ่ายค่าส่วนกลางก่อน ในทำนองเดียวกัน หากไม่เสียภาษีที่ดินและสิ่งปลูกสร้าง ก็อาจขายทรัพย์ในราคาที่เป็นธรรมให้กับกองทุนข้างต้นเพื่อจะได้เสียภาษี ทั้งนี้ควรมีการกำหนดที่แน่ชัด เช่น ภายในเวลา 3 ปีต้องขายทรัพย์สินดังกล่าวเพื่อขำระภาษี โดยไม่ต้องรอให้เจ้าของทรัพย์สินสามารถขายทรัพย์สินได้เอง เช่นในกรณีนิติบุคคลอาคารชุด

8. การรับฟังความเห็นของประชาชนและรณรงค์ให้ความรู้แก่ประชาชน

ในแง่หนึ่งเป็นการสมควรที่จะรับฟังความเห็นของประชาชน แต่ใช่ว่าจะต้องรับฟังแบบไม่รู้จบ เพราะเจ้าของที่ดินบางส่วนที่ไม่เข้าใจ คงต้องการเลี่ยงภาษีหรือทำให้ภาษีนี้ประกาศใช้ล่าออกไปมากที่สุดเท่าที่เป็นไปได้ จะพบว่าในกรณีภาษีมูลค่าเพิ่ม ยิ่งเป็นภาษีที่ไม่เคยเกิดขึ้นมาก่อนในประเทศไทยในอดีต แต่ก็ประกาศใช้เมื่อปี 2535 ครั้งนั้นรัฐบาลรณรงค์ให้ความรู้แก่ประชาชนอย่างขนานใหญ่ แต่ในกรณีภาษีที่ดินและสิ่งปลูกสร้างนั้น ไม่มีการรณรงค์เช่นนี้เลย ยิ่งนานวันยิ่งทำให้เกิดความสับสนมากยิ่งขึ้นโดยไม่จำเป็น

และหากไม่สามารถเก็บภาษีที่ดินและสิ่งปลูกสร้างได้ ก็จะทำให้รัฐบาลต้องขึ้นภาษีมูลค่าเพิ่ม ภาษีมูลค่าเพิ่มนี้ จะเป็นภาระแก่ประชาชนทุกคน ไม่ว่าจะเป็นผู้ที่อยู่อาศัยในถิ่นทุรกันดาร แต่เมื่อซื้อสินค้าใด ๆ ก็ล้วนต้องเสียภาษีนี้ แตกต่างจากภาษีที่ดินและสิ่งปลูกสร้างที่เก็บเฉพาะจากผู้ที่มีทรัพย์สินคือที่ดินและอาคาร ผู้ที่มีทรัพย์ที่มีมูลค่าสูง ก็ควรต้องเสียภาษีมากกว่า ณ อัตราเดียวกัน (1%) ยกเว้นที่ดินว่างเปล่าที่ไม่ได้ทำประโยชน์ควรเก็บภาษีในอัตราสูงกว่านี้เพราะที่ดินเหล่านี้มักตั้งอยู่ในเมืองที่มีสาธารณูปโภคมากมาย แต่ไม่ทำการพัฒนา เสมือนห้องชุดร้างในอาคารชุด ซึ่งควรต้องเสียภาษีเช่นกัน การที่ที่ดินเปล่าในเมืองไม่ได้ทำประโยชน์ทำให้อุปทานที่ดินมีจำกัด ทำให้ราคาที่ดินแพงขึ้นโดยใช่เหตุ เป็นผลเสียต่อประชาชนส่วนใหญ่ของประเทศที่ต้องมีต้นทุนที่ดินแพงขึ้น

จึงเรียนมาเพื่อโปรดพิจารณา และขอขอบพระคุณมา ณ โอกาสนี้

ด้วยความเคารพ

(ดร.โสภณ พรโชคชัย)

ผู้ประสานงานกลุ่มศึกษาภาษีที่ดินและสิ่งปลูกสร้างนานาชาติ

กรณีศึกษา: เมืองนอร์ฟอล์ค นครบอสตัน สหรัฐอเมริกา

กันยายน 2547: www.thaiappraisal.org/thai/market/market_view.php?strquery=market53.htm

ในช่วงที่ผมในฐานะผู้แทน IAAO (International Association of Assessing Officers) ประจำประเทศไทย พาคณะข้าราชการและภาคเอกชนรวม 10 คนจากสำนักงานเศรษฐกิจการคลัง กรมธนารักษ์ สนง.แปลงสินทรัพย์เป็นทุน ธ.อาคารสงเคราะห์ ธ.กรุงเทพ ธ.พัฒนาวิสาหกิจ และภาคเอกชน ไปร่วมประชุมประจำปี ณ นครบอสตันในระหว่างวันจันทร์ที่ 30 สิงหาคม - วันพฤหัสบดีที่ 2 กันยายน ศกนี้ ผมยังได้พาคณะไปดูงานที่เมืองนอร์ฟอล์คอีกด้วย จึงขอแบ่งปันประสบการณ์ไว้ ณ ที่นี้

เมืองนอร์ฟอล์คตั้งอยู่ห่างจากนครบอสตันไปทิศตะวันตกเฉียงใต้ประมาณ 40 กิโลเมตร ในมลรัฐแมสซาชูเซ็ตต์ เป็นเมืองขนาดเล็กที่มีบ้านเพียง 2,895 หน่วย (ไม่นับรวมอสังหาริมทรัพย์ประเภทอื่น, ตามรายงานประจำปี 2546) แต่มีแปลงที่ดินทั้งหมดเกือบ 4,000 แปลง เมืองนี้ก่อตั้งเมื่อปี 2413 (134 ปีแล้ว) สิ่งที่น่าสังเกตเบื้องต้นก็คือ เมืองนี้กลับยังมีขนาดเล็ก (โตช้าจัง) ซึ่งก็เป็นเพราะมีการวางแผนที่ดี ไม่ใช่ปล่อยให้เมืองเติบโตโดยไร้ขีดจำกัดแบบบ้านเรา

การบริหารเมืองด้วยภาษีทรัพย์สิน

ก่อนอื่นเราควรมาศึกษาเกี่ยวกับการบริหารเมือง เผื่อจะมีแง่คิดที่เป็นประโยชน์ต่อการปรับใช้ในกรุงเทพมหานคร เทศบาล อบจ. อบต. ของประเทศเราบ้าง

เมืองใหญ่น้อยในสหรัฐอเมริกา ได้งบประมาณหลักมาจากการเก็บภาษีทรัพย์สิน อย่างเช่นเมืองนี้ตามงบประมาณปี 2547 คาดว่าจะเก็บภาษีทรัพย์สินประเภทอสังหาริมทรัพย์ได้ 520 ล้านบาท และสังหาริมทรัพย์ได้ 12 ล้านบาท รวม 532 ล้านบาท คิดเป็น 55%ของงบประมาณทั้งปีซึ่งเป็นเงิน 960 ล้านบาท (532 ล้านที่เก็บได้ + 428 ล้านได้รับการอุดหนุนของมลรัฐ)

ภาษีทรัพย์สินสะท้อนภาพประชาธิปไตย

จะสังเกตได้ว่าโดยที่ภาษีทรัพย์สินเป็นแหล่งรายได้หลักในการพัฒนาท้องถิ่น จึงมีการป้องกันการโกงภาษีอย่างแข็งขัน กฎหมายมีบทลงโทษแรงมาก ใครแจ้งซื้อ-ขายบ้านในราคาต่ำกว่าความเป็นจริงเพื่อจงใจหลบเลี่ยงภาษี ไม่ใช่เพียงมีโทษปรับอัตราสูงเท่านั้น ยังติดคุกอีกต่างหาก นอกจากนี้ถ้าเพื่อนบ้านรู้เข้า เขาก็จะแจ้งทางราชการเพื่อมาสอบสวนในฐานที่เอาเปรียบคนอื่นอีกต่างหาก (บ้านเราถ้าใคร “เจือก” อย่างนี้ ก็อาจเกิดโอษฐภัยได้)

ตามงบประมาณปี 2547 อัตราภาษีทรัพย์สินทั้งสังหาริมทรัพย์และอสังหาริมทรัพย์คือ 1.193% เช่นถ้าใครมีบ้านราคา 1 ล้านบาท ก็ต้องเสียภาษี 11,930 บาท เทียบกับของประเทศไทยที่จะเก็บภาษีทรัพย์สิน 0.1% แล้ว เราจะเสียภาษีเพียง 1,000 บาท หรือน้อยกว่าเขาเกือบ 12 เท่า! (แล้วอย่างนี้ท้องถิ่นไทยจะเจริญได้ไง)

การที่เก็บเก็บภาษีท้องถิ่นในรูปแบบภาษีทรัพย์สินน้อยเช่นนี้ สะท้อนให้เห็นว่าท้องถิ่นไทยขึ้นกับรัฐบาลส่วนกลางในการจัดสรรงบประมาณเป็นอย่างมาก และนี่อาจเป็นสาเหตุสำคัญที่ประชาธิปไตยที่ทุกฝ่ายควรมีส่วนร่วมไม่มีโอกาสหยั่งรากในผืนแผ่นดินไทย

ราคาประเมินราชการ=ราคาซื้อขาย

ในสหรัฐอเมริกา ราคาประเมินทางราชการกับราคาซื้อขายจะเท่ากัน ซึ่งต่างจากประเทศไทยมาก การที่ไทยเราทำให้ราคาประเมินทางราชการต่ำกว่าราคาซื้อขายโดยตรรกที่ว่าจะได้ช่วยลดภาระภาษีของประชาชน ซึ่งเป็นสิ่งที่ไม่สมควรเป็นอย่างยิ่ง เพราะการนี้ขึ้นอยู่กับ “ดุลยพินิจ” ที่นักการเมืองสามารถใช้เป็นเครื่องมือในการหาเสียงและข้าราชการท้องถิ่นสามารถมีช่องทางการโกงกินได้

ถ้าเราจะลดภาระภาษีของประชาชนจริง ก็ควรจะลดอัตราภาษีให้เหมาะสม เหมือนอย่างเมืองนอร์ฟอล์ค เขากำหนดไว้ที่ 1.193% ซึ่งอัตรานี้จะเปลี่ยนแปลงไปทุกปีตามงบประมาณที่จำเป็นต้องใช้เพื่อการทำนุบำรุงเมือง

ชาวบ้านผู้เป็นเจ้าของบ้านในเมืองต่าง ๆ ในสหรัฐอเมริกาสามารถแย้งราคาที่ทางราชการประเมินเพื่อการเสียภาษีให้ตนได้ แต่ปรากฏว่ามีน้อยรายมากที่แย้ง อย่างที่เมืองนอร์ฟอล์คนี้ มีแย้งเพียง 30 รายหรือ 0.1% ของบ้านทั้งหมด

วิธีการประเมินค่าทรัพย์สิน

การประเมินค่าทรัพย์สินก็ใช้วิธีการตามปกติตั้งแต่วิธีการวิเคราะห์มูลค่าจากต้นทุน วิธีการเปรียบเทียบตลาด และวิธีการแปลงรายได้เป็นมูลค่า ซึ่งอาจใช้หลายวิธีเข้าด้วยกันก็ได้ แต่วิธีการเปรียบเทียบตลาดคงเป็นวิธีที่ดีที่สุดอยู่แล้วเพราะมีข้อมูลจากการซื้อขายมากมาย

ในกรณีที่ผู้ประเมินของทางราชการจำเป็นต้องทราบข้อมูลของตัวบ้านด้วยการเข้าไปตรวจสอบ ผู้ประเมินก็ต้องขออนุญาตเจ้าของบ้านก่อน แต่เจ้าของบ้านก็มีสิทธิปฏิเสธ ในกรณีเช่นนี้ผู้ประเมินอาจประเมินตามสภาพที่เห็นภายนอกเท่านั้น แต่ถ้าประมาณการแล้วสูงเกินกว่าที่เจ้าของบ้านจะรับได้ เจ้าของก็ต้องไปอุทธรณ์ ซึ่งในขั้นตอนนี้เจ้าของก็จะต้องยอมให้ผู้ประเมินเข้าบ้านเพื่อตรวจสอบในที่สุด

นอกจากนี้ยังมีการสร้าง “แบบจำลองการประเมินค่าทรัพย์สินอัตโนมัติ” หรือ CAMA (computer-assisted mass appraisal) หรือ AVM (Automated Valuation Method) จากฐานข้อมูลการซื้อขายที่มีการบันทึกและเปิดเผยกันทั่วไป อย่างไรก็ตามใช่ว่าแต่ละเมืองจะมีผู้เชี่ยวชาญในการสร้างแบบจำลองนี้ ส่วนมากจะหาซื้อซอฟแวร์จากบริษัทผลิต CAMA-AVM

การเปลี่ยนแปลงมูลค่าบ้าน

จากบันทึกในรายงานประจำปีของเมืองนอร์ฟอล์คพบว่า ณ ปี 2546 มีบ้านทั้งหมด 2,895 หน่วย รวมมูลค่า 43,980 ล้านบาท หรือหน่วยละ 15.192 ล้านบาท ราคาบ้านที่นี่สูงกว่าราคาเฉลี่ยทั่วสหรัฐอเมริกาซึ่งตกเป็นเงินหน่วยละประมาณ 8.8 ล้านบาท

เฉพาะปีที่แล้วปีเดียว ราคาเพิ่มขึ้นถึง 13% ต่างจากในประเทศไทยที่เพิ่มขึ้นเพียงไม่เกิน 1% เท่านั้น (ข้อมูลการสำรวจของ www.area.co.th) และในปี 2538 ราคาบ้านเฉลี่ยเป็นเงินเพียง 7.716 ล้านบาทต่อหน่วย แสดงว่าตลอดช่วง 8 ปีที่ผ่านมา ราคาเพิ่มขึ้นถึง 97% หรือเกือบเท่าตัว

ทางราชการเมืองนอร์ฟอล์คประมาณการว่าในขณะนี้มีอุปทานในตลาดเพียง 6% แต่มีอุปสงค์สูงถึง 9% แสดงว่าเมืองนี้น่าอยู่มาก และเหตุผลสำคัญประการหนึ่งก็คือมีโรงเรียนมัธยมซึ่งใช้ร่วมกับเมืองอื่นอีก 3 เมืองโดยรอบตั้งอยู่

จะสังเกตได้ชัดว่า เศรษฐกิจของประเทศดี ทำให้อสังหาริมทรัพย์มีราคาเพิ่มขึ้น อสังหาริมทรัพย์จึงเป็นตัวแปรตามภาวะเศรษฐกิจ ไม่ใช่เป็นตัวแปรนำดังที่บางคนอาจเข้าใจผิดหรือจงใจทำให้เข้าใจไขว้เขวเพื่อประโยชน์ทางธุรกิจ

โครงสร้างราคาบ้านเป็นอย่างไร

ถ้ายกตัวอย่างบ้านที่มีราคาแพงสักหลังหนึ่งคือ 52 ล้านบาทนั้น จะพบว่าเป็นราคาที่ดิน 16.8 ล้านบาท (สำหรับที่ดิน 1,400 ตรว. หรือ ตรว.ละ 12,000 บาท) นอกนั้นอีก 35.2 ล้านบาทเป็นราคาอาคาร (878 ตรม. ๆ ละประมาณ 40,000 บาท)

การลงทุนและโดยเฉพาะการเก็งกำไรอย่างมืดบอดนั้น สร้างความเสียหายต่อเศรษฐกิจได้ เพราะแทนที่คนจะไปลงทุนในการพัฒนาการด้านอุตสาหกรรมหรืออื่น ๆ กลับไปหารายได้จากการซื้อมาขายไปโดยไม่ได้ทำการผลิตใด ๆ

อาจกล่าวได้ว่าโครงสร้างราคาบ้านในสหรัฐอเมริกามีสัดส่วนระหว่างที่ดินกับบ้านคือ 1: 2 คือที่ดิน 1 ส่วน (16.8 ล้าน) เทียบกับอาคาร 2 ส่วน (35.2 ล้าน) บ้านในราคาถูกกว่านี้ก็มีโครงสร้างราคาเช่นนี้โดยกำหนดให้ราคาบ้านหมายถึงราคาสร้างใหม่ที่ยังไม่หักค่าเสื่อม

อย่างไรก็ตามในกรณีประเทศไทยสัดส่วนอาจเป็นตรงข้ามคือ 2: 1 ทั้งนี้เพราะที่ดินในไทยมีน้อยกว่า แต่ค่าแรงถูกกว่า อย่างเช่นบ้านในหมู่บ้านเลคไซด์ 1 หลังหนึ่งอาจตกเป็นเงิน 38 ล้านบาท แยกเป็นที่ดิน 26 ล้านบาท (400 ตรว. ๆ ละ 65,000 บาท) และตัวอาคารอีก 12 ล้านบาท (500 ตรม. ๆ ละ 24,000 บาท)

ผมเพิ่งเดินทางกลับจากการประชุม Asian Real Estate Society ณ กรุงนิวเดลีเมื่อกลางเดือนกรกฎาคมที่ผ่านมา ที่นั่นสัดส่วนคือ 4:1 คือ เช่น บ้านหลังหนึ่งราคา 5 ล้านบาทเป็นที่ดินเสีย 4 ล้านขณะที่ตัวอาคารมีค่าเพียง 1 ล้านเท่านั้น

ส่งท้าย: แล้วเราจะเริ่มต้นที่ไหน

การที่เขาพัฒนากว่าประเทศไทยนั้น คงไม่ใช่เพราะมีเทคโนโลยีที่ทันสมัยเป็นสำคัญ ผมเชื่อว่าอยู่ที่การสั่งสมฐานข้อมูลซื้อขายและภาษีทรัพย์สินที่เปิดเผยมายาวนาน และการที่ทำเช่นนี้ได้ก็อยู่ที่การปลูกฝังสำนึกประชาธิปไตยที่ให้ทุกคนมีส่วนร่วม ให้ทุกคนตระหนักในหน้าที่เสียภาษีเพื่อเอามาพัฒนาสร้างประโยชน์แก่ตนเอง ให้ชุมชนควบคุมกันเอง ลดการครอบงำและพึ่งพิงจากภายนอก การหยั่งรากประชาธิปไตยภาคปฏิบัติเช่นนี้ ทำให้ประเทศมีความมั่นคงและเจริญเติบโต

กรณีศึกษา: อลาสก้า

กันยายน 2548: www.thaiappraisal.org/thai/market/market_view.php?strquery=market92.htm

องค์การปกครองส่วนท้องถิ่น (อปท) ของไทย ไม่ว่าจะเป็นเทศบาล อบต. อบจ. มักประสบปัญหามีรายได้ไม่เพียงพอกับรายได้ ท่านทราบหรือไม่ในอเมริกา แต่ละเมืองเก็บภาษีปีละประมาณ 1.5%ของมูลค่าทรัพย์สินที่ผู้อยู่อาศัยครอบครองอยู่มาใช้เพื่อการจัดการศึกษาและดูแลท้องถิ่น เราควรทำอย่างนี้บ้างไหมหนอ

ตัวอย่างจากอลาสก้า

จากการเข้าร่วมการประชุมประจำปีของสมาคมผู้ประเมินค่าทรัพย์สินนานาชาติ (International Association of Assessing Officers หรือ IAAO) ครั้งที่ 71 ณ นครแองเคอะริจ มลรัฐอลาสก้า สหรัฐอเมริกา ในระหว่างวันที่ 18-23 กันยายน 2548 ทางคณะผู้เข้าร่วมจากประเทศไทยได้รับเกียรติให้ไปดูงานหน่วยงานประเมินนครและเมืองในมลรัฐอลาสก้า ซึ่งนับเป็นกรณีศึกษาที่น่าสนใจมาก สมควรที่ อปท. ไทยควรมีโอกาสได้ศึกษาเพื่อการประเมินค่าทรัพย์สินเพื่อการจัดเก็บภาษีอย่างเหมาะสม สาระในการนี้ยังควรได้รับการพิจารณาจากหน่วยราชการระดับชาติ สถาบันการเงินตลอดจนผู้ประเมินค่าทรัพย์สินในการให้บริการแก่ อปท. ในอนาคต

ผู้ที่ให้ความกรุณาในการนี้คือประธานสมาคม IAAO นายเวน ลิเวเลน (Mr. Wayne D. Llewellyn) และผู้ประเมินหลักประจำมลรัฐ นายสตีฟ แวนแซน (Mr. Steve Van Sant) โดยได้มีโอกาสดูงาน ณ ที่ทำการนครแองเคอะริจ และที่ทำการเมืองพาล์มเมอร์ (Palmer) ซึ่งเป็นเมืองขนาดเล็ก ห่างจากตัวเมืองหลักไปทางตะวันออกเฉียงเหนือประมาณ 50 ไมล์ สำหรับรายละเอียดชื่อผู้เกี่ยวข้องแสดงไว้ท้ายบทความนี้ <3>

เมื่อปี 2547 ทางมูลนิธิได้เข้าร่วมประชุม IAAO ประจำปี ณ นครบอสตันและได้เดินทางไปดูงาน ณ เมืองนอร์ฟอร์ค ซึ่งได้รับข้อมูลที่เป็นประโยชน์มากมาย และเป็นบทความที่ยังปรากฏอยู่ ณ เว็บไซต์ของมูลนิธิ <4>

การประเมินเพื่อการเสียภาษีทรัพย์สิน

ในแต่ละเมืองหรือนครในสหรัฐอเมริกา จะจัดเก็บภาษีจากทั้งสังหาริมทรัพย์และอสังหาริมทรัพย์ที่ชาวเมืองครอบครองอยู่ โดยจะมีหน่วยงานผู้ประเมินค่าทรัพย์สินประจำเมืองเป็นรับผิดชอบประเมิน และจะประเมินตามมูลค่าตลาดจริง ๆ ไม่ใช่ประเมินต่ำกว่ามูลค่าตลาดตามที่เป็นอยู่ในประเทศไทย และแต่ละปีภาษีของท้องถิ่นจะเป็นเงินประมาณ 1.5% ของมูลค่าทรัพย์สินทั้งหมด เงินจำนวนนี้นำมาใช้เพื่อการพัฒนาท้องถิ่นโดยตรง

ปฏิทินการดำเนินการเป็นดังนี้

1 มกราคม หน่วยงานประเมินประกาศมูลค่าทรัพย์สินของบ้าน ที่ดินแต่ละแปลงในเมืองนั้น ๆ

15 มกราคม ส่งรายงานมูลค่าทรัพย์สินที่ประเมินได้ไปยังเจ้าของทรัพย์สิน

15 กุมภาพันธ์ วันสุดท้ายของการอุทธรณ์มูลค่า หากเจ้าของไม่เห็นด้วย (30 วันนับจากได้รับรายงาน)

15 มีนาคม วันสุดท้ายของการอุทธรณ์ (ขยายเวลา)

15 มิถุนายน วันที่ประกาศราคาสุดท้ายเพื่อให้เจ้าของทรัพย์สินไปเสียภาษี

15 กรกฎาคม ส่งใบเก็บภาษีไปยังเจ้าของทรัพย์สิน

15 สิงหาคม วันสุดท้ายของการนำส่งภาษีทรัพย์สิน

สำหรับผู้ที่ไม่เห็นด้วยกับมูลค่าที่ประเมิน จะต้องแสดงให้ทางราชการเห็นว่า มูลค่าที่ทางราชการประเมินไม่สอดคล้องกับความเป็นจริงอย่างไร ถ้าพิสูจน์ได้ก็ได้รับการลดหย่อน ปกติจะมีผู้ร้องเรียนประมาณ 10% แต่ที่มีการแก้ไขจริง ๆ มีไม่ถึง 1% เท่านั้น ในแต่ละปีทางราชการจะประกาศอัตราการเสียภาษีด้วย ซึ่งอาจเป็น 1.1-1.8% ของมูลค่าทรัพย์สินในแต่ละเมือง ขึ้นอยู่กับแต่ละท้องที่ รายได้จากการนี้ใช้เพื่อการจัดการศึกษา กิจการตำรวจและรักษาความปลอดภัย งานเทศบาลทั่วไป และสวัสดิภาพของประชาชนในพื้นที่

กรณีเทศบาลนครแองเคอะริจ

เทศบาลนี้มีพื้นที่รวมกัน 4,921 ตร.กม. หรือ 1,900 ตร.ไมล์ แต่ส่วนใหญ่ 94% เป็นภูเขา มีประชากรประมาณ 270,000 คน มีแปลงที่ดินเพื่อการอยู่อาศัยรวมกันประมาณ 94,000 แปลง (ส่วนมากบ้านหนึ่งหลังมี 1 แปลง) รวมมูลค่าของที่อยู่อาศัยได้ประมาณ 880,000 ล้านบาท (40 บาท/ดอลลาร์) หรือตกเป็นเงินแปลงละ 9.362 ล้านบาท ในเมืองนี้อัตราภาษีคือ 1.6% แสดงว่าภาษีที่จะได้จากทรัพย์สินคือ 14,080 ล้านบาท ซึ่งเท่ากับ 68% ของงบประมาณของเทศบาล ส่วนที่เหลือเป็นเงินภาษีทางอื่นและเงินอุดหนุนจากมลรัฐ เป็นต้น

หน่วยงานประเมินค่าทรัพย์สินที่นี่มีพนักงานอยู่ 52 คน เป็นผู้ประเมิน 40 คน นอกนั้นเป็นเจ้าหน้าที่ทั่วไป ค่าใช่จ่ายของหน่วยงานนี้เป็นเงินปีละประมาณ 250 ล้านบาท ซึ่งถ้าเทียบกับรายได้ที่สามารถทำได้จากทรัพย์สินที่ 14,080 ล้านนั้น ค่าใช้จ่ายนี้เป็นเพียง 1.8% ของรายได้ดังกล่าวเท่านั้น ซึ่งนับว่าคุ้มมากที่มีหน่วยงานดังกล่าวประจำนครหรือเมืองแต่ละแห่ง

กรณีเมืองพาล์มเมอร์

เมืองนี้เป็นแดนชนบทมาก่อน และต่อมาเป็นเมืองที่พัก (bedroom community) ของคนทำงานในนครแองเคอะริจ แต่ปัจจุบันก็มีการเติบโตด้วยตัวเองจากผลพวงการพัฒนาอุตสาหกรรมเหมืองแร่ มีแปลงที่ดินรวมกัน 70,000 แปลง เป็นที่อยู่อาศัย 30,000 แปลง เป็นไร่นาและอื่น ๆ 40,000 แปลง ประกอบด้วยประชากร 70,000 คน

มูลค่าทรัพย์สินของเมืองนี้มีเพียง 208,000 ล้านบาท มีอัตราการเก็บภาษีที่ต่ำกว่าเล็กน้อยคือ 1.5% หรือเป็นเงิน 3,120 ล้านบาท สำหรับหน่วยงานประเมินที่นี่มีคนทำงาน 19 คน มีค่าใช้จ่ายทั้งหมดประมาณ 58 ล้านบาท หรือเป็นสัดส่วนประมาณ 1.9% ของภาษีที่ได้จากทรัพย์สิน

ในเมืองนี้ได้ทำการตรวจสอบทรัพย์สินอย่างน้อยทุกปี ส่วนที่นครแองเคอะริจ สำรวจใหม่ทุก 6 ปี เพราะมีขนาดใหญ่กว่า ราคาบ้านที่นี่เพิ่มขึ้นประมาณ 10-12% ซึ่งยังต่ำกว่าที่นครแองเคอะริจ ที่เพิ่มขึ้นประมาณ 12-15%

สิ่งอื่นที่ควรเรียนรู้

ในเมืองทั้งสองแห่งนี้ ใช้ระบบสารสนเทศทางภูมิศาสตร์ (geographical information system, GIS) และยังมีการสร้างแบบจำลองการประเมินค่าทรัพย์สิน (computer-assisted mass appraisal) โดยข้อมูลทรัพย์สินทั้งหลายแสดงไว้ในเว็บไซต์ (โปรดดูรายละเอียดเว็บไซต์ท้ายบทความนี้) มูลค่าทรัพย์สินที่ประเมินได้โดยทางราชการใกล้เคียงกับมูลค่าตลาดมาก ผู้เสียภาษียอมรับและมีเพียงส่วนน้อยที่อุทธรณ์ (สำเร็จ) ที่สำคัญที่สุดก็คือ ข้อมูลต่าง ๆ ของทรัพย์สินเปิดเผยในเว็บไซต์โดยไม่ถือเป็นข้อมูลส่วนบุคคล ทั้งนี้เพื่อให้ทุกคนรวมทั้งเพื่อนบ้านสามารถตรวจสอบได้ว่าคนอื่นเสียภาษีถูกต้องหรือไม่ เอาเปรียบในการเสียภาษีหรือไม่

เราควรเรียนรู้เรื่องนี้จากสหรัฐอเมริกาเป็นอย่างมาก

กรณีศึกษา Fulton County มลรัฐจอร์เจีย สหรัฐอเมริกา

AREA แถลง ฉบับที่ 3/2550: 24 กันยายน 2550 http://bit.ly/1MKSfrj

เมื่อเร็ว ๆ นี้ ผมได้พาคณะคนไทย 22 ท่านประกอบด้วยราชการส่วนกลาง และส่วนภูมิภาค (เทศบาลหลายแห่ง) สถาบันการเงิน และบริษัทประเมินค่าทรัพย์สิน เดินทางไปดูงานที่นครแอตแลนตาและนครนิวยอร์กพร้อมกับได้ประสานงานให้คณะผู้เข้าร่วมประชุมไปเยี่ยมชม Fulton County ซึ่งเป็น County ที่ใหญ่ที่สุดของมลรัฐจอร์เจีย

ใน Fulton County ที่ไปดูงานนี้ มีคณะกรรมการเรียกว่า Board of Assessors ซึ่งเป็นตัวแทนของประชาชน ที่ได้รับเลือกตั้งมาสามารถอยู่ได้ 3 ปี แล้วจับฉลากออก 2 คน ผู้ที่ไม่ถูกออกก็สามารถอยู่ต่อได้ แต่ไม่เกินกำหนด 6 ปี Board นี้จะแต่งตั้ง Chief Appraiser ซึ่งเป็นข้าราชการที่เป็นผู้ประเมินค่าทรัพย์สินจริง โดย Chief Appraiser นี้จะมีลูกน้องจำนวนหนึ่ง (156 คน) คอยทำราคาประเมินทางราชการเพื่อการเก็บภาษีทรัพย์สิน บุคคลผู้นี้หากทำงานไม่ได้มาตรฐาน ก็อาจถูกเลิกจ้างได้เสมอ

ใน County นี้ ประกอบด้วยนครเช่น แอตแลนตา และอื่น ๆ รวมกัน 15 นคร มีอสังหาริมทรัพย์ 328,261 แปลง และสังหาริมทรัพย์ที่พึงประเมินอีก 32,000 รายการ รวมมูลค่าทรัพย์สินทั้งหมดประมาณ 136 พันล้านเหรียญสหรัฐ หรือ 4.624 ล้านล้านบาท หากนำเฉพาะจำนวนอสังหาริมทรัพย์มาหาร ก็จะเป็นมูลค่าทรัพย์สินเฉลี่ยประมาณ 14 ล้านบาทต่อแปลง

ภาษีทรัพย์สินคำนวณจากราคาประเมินตลาดที่เป็นธรรม คูณด้วยอัตราภาษี 1.5% ของราคาประเมิน หรือเป็นเงิน 2,040 ล้านเหรียญสหรัฐ (69,360 ล้านบาท) โดยภาษีที่เก็บได้จะนำไปใช้เพื่อกิจการต่าง ๆ โดยมักมีการแยกย่อย เช่น โรงเรียน ทำให้บางคนที่เสียภาษีไป รู้สึกเสียดายเนื่องจากตนเองไม่มีครอบครัว เป็นต้น ประมาณว่า 98% ของเป้าหมายภาษีสามารถจัดเก็บได้ มีเพียงส่วนน้อยที่ไม่อาจจัดเก็บได้ ซึ่งมีขั้นตอนหลายประการตั้งแต่ตักเตือน ปรับจนถึงการยึดทรัพย์สินมาขายทอดตลาด (ซึ่งเกิดขึ้นน้อยมาก)

ในจำนวนอสังหาริมทรัพย์ 328,261 แปลงใน Fulton County นี้ มูลค่าทรัพย์สินที่ประเมินได้ใกล้เคียงกับราคาขายจริง คือได้ประมาณ 92.99% แสดงว่าราคาประเมินทางราชการมีความน่าเชื่อถือสูงมาก ที่ผ่านมามีผู้ร้องเรียนว่าราคาประเมินทางราชการ ไม่เป็นธรรมกับตนเพียง 3-5% เท่านั้น โดยสามารถร้องเรียนได้ภายใน 45 วันนับแต่ทางราชการประกาศราคาประเมินของทรัพย์สินของตนออกมา ที่ราคาประเมินราคามีความน่าเชื่อถือ ก็เพราะการแจ้งราคาซื้อขายแทบทั้งหมดแจ้งตามราคาจริง หาไม่จะมีบทลงโทษหนัก

ในช่วงปีที่ผ่านมา มีการซื้อขายอสังหาริมทรัพย์ ซึ่งส่วนมากก็คือบ้านจำนวน 27,221 หน่วย หรือประมาณ 8% ของทรัพย์สินทั้งหมด แสดงว่ามีอัตราการซื้อขายที่ค่อนข้างสูง ทั้งนี้พึงทราบว่าในสหรัฐอเมริกา มีบ้านทั้งหมดประมาร 120 ล้านหน่วย มีการซื้อขายกันราว 7 ล้านหน่วยต่อปี หรือราว 6% แต่ส่วนมากเป็นการซื้อขายบ้านมือสอง มีบ้านใหม่เพียงประมาณ 2 ล้านจาก 7 ล้านหน่วยนี้

งบประมาณสำหรับพนักงาน 156 คนของ Fulton County นี้ เป็นผู้ประเมินค่าทรัพย์สินประมาณ 70 คน และทั้งหมด 156 คนนี้ ใช้งบประมาณปีละ 13 ล้านเหรียญสหรัฐ (442 ล้านบาท) และ 85% (หรือ 375.7 ล้านบาท) ใช้เพื่อการพนักงาน แสดงว่ารายได้พนักงานต่อคนเป็นเงินประมาณ 2.4 ล้านบาทต่อปีหรือ 200,000 บาทต่อคนต่อเดือน หากพิจารณาว่าปีหนึ่งสามารถจัดเก็บภาษีได้ 69,360 ล้านบาทโดยใช้งบประมาณเพียง 442 ล้านบาท ก็นับว่างบประมาณของฝ่ายประเมินค่าทรัพย์สินนี้ต่ำมาก คือเพียง 0.64% ของภาษีทรัพย์สินที่จัดเก็บได้เท่านั้น อาจกล่าวได้ว่า 55% ของงบประมาณของ Fulton County นั้นมาจากภาษีทรัพย์สินที่เก็บได้ภายใน County นี้ อีก 40% มาจากภาษีอื่น ๆ ที่เก็บได้ภายใน Fulton ที่มาจากรัฐบาลมลรัฐหรือรัฐบาลกลางนั้นเป็นเพียงประมาณ 5%

ประเทศไทยควรมีระบบภาษีทรัพย์สินเพื่อการพัฒนาระบอบประชาธิปไตย และเพื่อให้ประชาชนมีส่วนร่วมในการพัฒนาท้องถิ่น ยิ่งกว่านั้นยังควรให้แจ้งราคาซื้อขายจริงเพื่อประโยชน์ในการประเมินค่าทรัพย์สินที่เป็นธรรม

กรณีศึกษา: วอชูเคาน์ตี้ มลรัฐเนวาดา สหรัฐอเมริกา

ตุลาคม 2551: www.thaiappraisal.org/thai/market/market_view.php?strquery=market209.htm

ประเทศไทยจะเจริญได้ต้องมีการเก็บภาษีทรัพย์สิน คนรวยหรือคนจนล้วนต้องเสียภาษีทางตรงจากอสังหาริมทรัพย์เพื่อการพัฒนาท้องถิ่นของตนเอง

เมื่อกลางเดือนกันยายน 2551 ผมได้นำคณะผู้บริหารชาวไทยที่ประกอบด้วยนายกเทศมนตรี 4 คน ปลัดเทศบาล 3 คน ผู้บริหารส่วนราชการ สถาบันการเงินและภาคเอกชนรวม 25 คนเดินทางไปสัมมนาและดูงานยังนครลอสแองเจลลิส ลาสเวกัสและเรโน ประเทศสหรัฐอเมริกา

มูลนิธิประเมินค่าทรัพย์สินแห่งประเทศไทย ได้ประสานงานให้มีกิจกรรมดูงานพิเศษนี้ขึ้นเพื่อเพิ่มพูนความรู้ภาคปฏิบัติภายหลังจากการประชุมทางวิชาการ ณ วอชูเคาน์ตี้ (Washoe County) มลรัฐเนวาดา

ในการบริหารราชการส่วนภูมิภาคและส่วนท้องถิ่นของสหรัฐอเมริกานั้น ได้แบ่งพื้นที่ของประเทศออกเป็น 50 มลรัฐ ในแทบทุกมลรัฐ จะมีองค์การปกครองส่วนท้องถิ่น ที่เรียกว่า County ซึ่งมีอยู่รวมกันประมาณ 7,000 แห่ง และในแต่ละ County จะมี City หรือ Town คือนครหรือเมือง ซึ่งอาจมีขนาดเล็ก ๆ ไม่กี่ร้อยคนจนถึงเป็นแสนคน อย่างไรก็ตามในบางมลรัฐอาจมีระบบอื่น ๆ ที่ไม่ได้เรียกว่า County ก็ได้ แต่มีการแบ่งระดับขององค์การปกครองส่วนท้องถิ่นคล้าย ๆ กัน

นครรีโนที่คณะผู้เข้าประชุมมาเยือนนี้ ตั้งอยู่ใน Washoe County ซึ่งประกอบด้วยนครรีโนและนครอื่นๆ ขอบเขตของนครอาจเปลี่ยนแปลงให้มีขนาดใหญ่ขึ้นตามการขยายตัวของเมือง การเปลี่ยนแปลงนี้ทำได้ไม่ยาก ไม่เหมือนกรณีประเทศไทยซึ่งมีความยุ่งยาก แต่ในสหรัฐอเมริกา พิจารณาจากการเปลี่ยนแปลงทางเศรษฐกิจและสังคมเป็นสำคัญ โดยมีข้าราชการในระดับ County เป็นผู้คอพิจารณา

ทั้งนครและ County ต่างมีการเลือกตั้งผู้บริหาร และในบางมลรัฐ ยังมีการเลือกตั้งหัวหน้าส่วนราชการ เช่น ใน Washoe County นี้มี Assessor ซึ่งมาจากการเลือกตั้ง มีเพียงเจ้าหน้าที่ที่เป็นลูกจ้างหรือข้าราชการประจำ

ใน Washoe County มีขนาดประมาณ 4.6 ล้านเอเคอร์หรือประมาณ 16,000 ตร.กม. หรือเท่ากับสิบเท่าของกรุงเทพมหานคร แต่พื้นที่ส่วนใหญ่เป็นภูเขาและทะเลทราย

ทรัพย์สินใน Washoe County ประกอบด้วยสังหาริมทรัพย์ 33,000 รายการ อสังหาริมทรัพย์ 171,000 รายการ ซึ่งมีทั้งที่อยู่อาศัย อสังหาริมทรัพย์เชิงพาณิชย์และอื่น ๆ ฝ่ายประเมินค่าทรัพย์สินของ Washoe County สามารถสร้าง CAMA เพื่อประเมินค่าทรัพย์สินได้ปีละ 100,000 รายการจาก 171,000 รายการ และในอนาคตคาดว่าจะสามารถประเมินใหม่ได้ทุกปี

การประเมินค่าทรัพย์สินเพื่อการจัดเก็บภาษีทรัพย์สินในกรณี Washoe County นี้ยังค่อนข้างล่าหลังกว่า County อื่น คือ ยังไม่ได้ใช้ราคาตลาดเป็นหลัก โดยดำเนินการดังนี้

1. การประเมินราคาที่ดินเปล่าของแปลงที่ดินแต่ละรายการ ด้วยการเปรียบเทียบตลาดราคาทรัพย์สิน เช่น อาคารทั้งหลัง แล้ว ถอดราคาอาคารออกก่อน เพื่อหาราคาเฉลี่ยของที่ดิน

2. การใส่ราคาค่าก่อสร้างอาคารของที่ดินแต่ละหลังที่แตกต่างกัน และลดด้วยค่าเสื่อม ซึ่งคิดไว้คร่าว ๆ ประมาณ 1.5% ต่อปี

3. เมื่อรวมเป็นมูลค่าตลาด (สมมติ) นี้แล้ว ให้นำมาคิดเป็นฐานเพื่อการเสียภาษีเพียง 35% เช่น ถ้าทรัพย์สินราคา 1 ล้านบาท ก็จะคิดเพื่อการเสียภาษีเพียง 350,000 บาท เป็นต้น

4. ภาษีที่เสียก็ประมาณ 3% สำหรับที่อยู่อาศัย และไม่เกิน 8% สำหรับทรัพย์สินที่สร้างรายได้ จึงเสียภาษีประมาณ 10,500 บาทต่อปีสำหรับทรัพย์สินที่มีราคา 350,000 บาท

ผลของการประเมินค่าทรัพย์สินนี้ได้รับการยอมรับจากประชาชนเจ้าของทรัพย์สิน และแทบไม่มีใครไม่ยอมจ่ายภาษีเลย (เก็บได้ราว 99.6%) ในกรณีผู้ที่ขัดขืน ก็อาจถูกฟ้องบังคับขายทอดตลาดได้ จึงไม่มีใครพยายามไม่ปฏิบัติตามกฎหมาย

เจ้าหน้าที่ใน Assessor Office นั้นมี 85 คน มีงบประมาณราว 7.1 ล้านดอลลาร์ต่อปี หรือประมาณ 250 ล้านบาท และส่วนใหญ่ใช้เพื่อการพนักงาน นอกจากนี้ Assessor ยังมีงบประมาณค่าใช้จ่ายเพื่อการพัฒนาเทคโนโลยีต่าง ๆ อีกราว 1 ล้านดอลลาร์ต่อปี และสามารถจัดเก็บภาษีได้ประมาณ 470 ล้านดอลลาร์สหรัฐ (15,000 ล้านบาท) โดย 20 ล้านดอลลาร์เก็บจากสังหาริมทรัพย์ และอีก 450 ล้านดอลลาร์เก็บจากอสังหาริมทรัพย์

ในทุกวันนี้ ดูเหมือนประเทศไทยเกลียดและกลัวการเสียภาษีเหลือเกิน จึงมีการหลบเลี่ยงภาษีกันเสมอ ไม่เฉพาะแต่ประชาชนทั่วไป แม้แต่เจ้าที่ดินรายใหญ่ก็ไม่ยอมเสียภาษี จึงเห็นได้ว่าภาษีทรัพย์สินไม่เกิดขึ้นในประเทศไทย

ความจริงเราควรมีระบบภาษีทรัพย์สิน ซึ่งก็คือ แต่ละปี ทุกคนมีหน้าที่เสียภาษี เช่นประมาณ 1% ของมูลค่าทรัพย์สินจริง ๆ ไม่ใช่ราคาประเมินของทางราชการที่มักจะต่ำกว่าความเป็นจริง เช่น ถ้าเรามีบ้านราคา 1 ล้านบาท เราต้องเสียภาษี 10,000 บาทให้กับท้องที่ของเรา เช่น เทศบาล อบต. ท้องที่ก็จะนำเงินจำนวนนี้ไปพัฒนาถนนหนทาง หรือสถานศึกษาเพื่อให้ท้องถิ่นเจริญ

กรณีศึกษา: นครแคลการี แคนาดา

ตุลาคม 2551: www.thaiappraisal.org/thai/market/market_view.php?strquery=market220.htm

ในนครแคลการี (Calgary) แคนาดา ประสบความสำเร็จในการนำ CAMA มาใช้ประเมินค่าทรัพย์สินเช่นกัน นครแห่งนี้มีประชากร 1 ล้านคน มีขนาด 730 ตร.กม. มีอัตราการขยายตัวของเศรษฐกิจอยู่ที่ 4.7% และมีระดับการว่างงานประมาณ 3.0%

ทรัพย์สินในนครแห่งนี้ประกอบด้วยอสังหาริมทรัพย์ 413,000 รายการและสังหาริมทรัพย์ 27,000 รายการ รวมมูลค่าตลาดของทรัพย์สินเป็นเงิน 242 พันล้านดอลลาร์สหรัฐ (8 ล้านล้านบาท) ภาษีที่เก็บได้เป็นเงินประมาณ 1.3-1.4 พันล้านดอลลาร์สหรัฐ (45,000 ล้านบาท) หรือเป็นการเสียภาษีเฉลี่ยประมาณ 0.56% โดยในรายละเอียดนั้นที่อยู่อาศัยเสียภาษีปีละประมาณ 0.4% ของมูลค่าตลาด ส่วนอสังหาริมทรัพย์อื่น เสียภาษีในอัตรา 1.1%

ตามกฎหมายในแคนาดาและประเทศพัฒนาแล้วจำนวนมาก มีหลักการสำคัญสองประการคือ ประการแรก ทางราชการมีอำนาจที่จะเรียกรับข้อมูลเกี่ยวกับทรัพย์สินของประชาชน และประชาชนมีหน้าที่ที่จะเปิดเผยข้อมูลนั้นเพื่อการจัดเก็บภาษีทรัพย์สิน และประการที่สอง ผู้ครอบครองทรัพย์สินจะเสียสิทธิในการอุทธรณ์หากไม่เปิดเผยข้อมูลเพียงพอในกรณีที่การประเมินนั้นทำให้ผู้ครอบครองต้องเสียภาษีมากขึ้น

การมีอำนาจเช่นนี้เพื่อช่วยให้รัฐบาลสามารถจัดเก็บภาษีได้อย่างมีประสิทธิภาพ เพื่อนำเงินภาษีมาพัฒนาการศึกษา สาธารณูปโภคและอื่น ๆ ภายในนคร และประชาชนส่วนใหญ่ถึงประมาณ 83% ก็ให้ความร่วมมือให้ข้อมูลที่ถูกต้องแก่ทางราชการ โดยปกติทางราชการจะเรียกรับข้อมูลจากประชาชนเพื่อการเตรียมการประเมินในช่วงเดือนมกราคม และประกาศราคาประเมินใหม่ทุกกลางปี

ในการสร้างแบบจำลองทางสถิติเพื่อการประเมินค่าทรัพย์สิน (Computer-assisted Mass Appraisal: CAMA) นั้น

1. กรณีพื้นที่สำนักงาน ใช้การสร้างแบบจำลองโดยการวิเคราะห์จากค่าเช่าต่อตารางเมตร และแยกพื้นที่สำนักงานออกเป็นพื้นที่ใจกลางเมือง เขตต่อเมืองและเขตนอกเมือง

2. อาคารคลังสินค้า ใช้การสร้างแบบจำลองโดยการวิเคราะห์ค่าเช่าต่อตารางเมตร และแบบจำลองการวิเคราะห์เปรียบเทียบตลาด

3. สำหรับอพาร์ตเมนต์ให้เช่า หรือพื้นที่ค้าปลีกขนาดเล็ก ก็ใช้การสร้างแบบจำลองโดยการวิเคราะห์ค่าเช่าต่อตารางเมตรเช่นกัน

ข้อมูลที่ใช้เพื่อการประเมินค่าทรัพย์สิน จะใช้ข้อมูลการซื้อขายในท้องตลาดเฉพาะในช่วง 2 ปีล่าสุดเป็นหลัก ที่เก่าเกินกว่านี้จะไม่นำมาใช้ และโดยที่มีข้อมูลที่ดี จึงทำให้แบบจำลองที่สร้างด้วยการวิเคราะห์พหุคูณถดถอย (Multiple Regression Analysis) มีค่า Adjusted R Square หรือค่าความน่าเชื่อถือของแบบจำลองสูงถึงประมาณ 70-80% ซึ่งแสดงว่ามีความน่าเชื่อถือพอสมควร ส่งผลให้ปริมาณคนที่อุทธรณ์ราคาที่ทางราชการประเมินไว้ค่อนข้างต่ำ คือเพียง 20% เท่านั้น

สำหรับตัวแปรที่มักนำมาใช้ประกอบด้วย ลักษณะสำคัญ ๆ ของทรัพย์สินได้แก่ อายุ ที่ตั้ง ประเภทถนน ขนาด เป็นต้น

ในฝ่ายประเมินค่าทรัพย์สินเพื่อการจัดเก็บภาษีทรัพย์สินมีเจ้าหน้าที่อยู่ทั้งหมด 140 คน ซึ่งนับว่าสามารถทำงานได้อย่างมีประสิทธิภาพ

กรณีศึกษา: มาเลเซีย

AREA แถลง ฉบับที่ 16/2553: 18 มีนาคม 2553: http://bit.ly/223wOHc

ระบบและกระบวนการจัดเก็บภาษีที่เกี่ยวข้องกับอสังหาริมทรัพย์ของไทยนั้นมีข้อบกพร่องหลายประการที่ควรปรับปรุง ศูนย์ข้อมูลวิจัยและประเมินค่าอสังหาริมทรัพย์ไทย บจก.เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส จึงขอนำเสนอประสบการณ์จากประเทศมาเลเซียมาเพื่อการปรับปรุงระบบภาษีอสังหาริมทรัพย์ในประเทศไทย

เกี่ยวกับภาษีอสังหาริมทรัพย์

ในเบื้องต้นสำหรับการขายอสังหาริมทรัพย์ มาเลเซียมีภาษีและค่าธรรมเนียมโอนอสังหาริมทรัพย์ คิดเป็นสัดส่วน 1% ของ 1,000,000 บาทแรกของมูลค่าอสังหาริมทรัพย์ มูลค่าระหว่าง 1,000,001-5,000,000 บาท เสียภาษี 2% และมูลค่าที่เกินกว่า 5,00,000 บาทเสียภาษี 3% เท่ากันหมด กรณีนี้ชี้ให้เห็นว่ารัฐบาลอำนวยประโยชน์ต่อผู้มีรายได้น้อยกว่าซึ่งเป็นคนส่วนใหญ่ของประเทศเป็นสำคัญ

ภาษีที่มีในอันดับต่อมาก็คือ ภาษีกำไรจากการขายอสังหาริมทรัพย์ โดยกำหนดไว้ว่า ผู้ที่ขายอสังหาริมทรัพย์ภายใน 5 ปีแรกที่ซื้อ จะต้องจ่ายภาษี 5% ของส่วนต่างระหว่างราคาอสังหาริมทรัพย์ขณะซื้อกับราคาที่เพิ่มขึ้น ส่วนหากราคาลดลงก็ไม่ต้องเสียภาษี

ภาษีที่มีบทบาทมากอีกภาษีหนึ่งคือ ภาษีที่ดินและสิ่งปลูกสร้าง ซึ่งเสียประมาณ 5-12% ของค่าเช่าตลาดต่อปี ค่าเช่าตลาดนี้ผู้ประเมินค่าทรัพย์สินของแต่ละรัฐจะเป็นผู้ประเมินให้ทรัพย์สินทั้งหลาย ทรัพย์สินที่ไม่ได้ปล่อยเช่าก็มีการกำหนดค่าเช่าตลาดเช่นกัน ข้อนี้ต่างจากไทยที่มีการเก็บภาษีนี้ในอัตรา 12.5% ของค่าเช่า และเก็บเฉพาะอสังหาริมทรัพย์ที่มีการเช่าจริง ภาษีนี้ส่งให้รัฐบาลท้องถิ่นเป็นผู้ใช้สอย ประมาณว่า 30% ของรายได้ของท้องถิ่นมาจากภาษีนี้ แต่กรณีของไทยเฉลี่ยเพียง 10% เท่านั้น

อย่างไรก็ตามรัฐบาลมาเลเซียยกเลิกภาษีมรดกไปหลายปีแล้วทั้งนี้ด้วยเหตุผลที่ไม่ต้องการให้ทายาทต้องเสียใจมากขึ้น จากการเสียบุพาการีแล้ว ยังต้องเสียภาษีมรดกอีก

การตรวจสอบราคาตลาด

ก่อนที่จะมีการโอนอสังหาริมทรัพย์ กรมประเมินค่าทรัพย์สิน จะเป็นผู้ประเมินค่าอสังหาริมทรัพย์ทุกรายการก่อน หากเป็นบ้านในโครงการจัดสรรหรืออสังหาริมทรัพย์ที่ง่ายต่อการประเมิน ก็จะใช้เวลา 1-2 วัน การประเมินจะเป็นแบบประเมินด้วยคอมพิวเตอร์โดยอาศัยฐานข้อมูลที่มีอยู่แล้ว

แต่ถ้าเป็นกรณีทรัพย์สินที่ซับซ้อน กรมฯ จะส่งเจ้าหน้าที่ออกไปประเมินโดยใช้เวลา 5-8 วันทำการ ดังนั้นขั้นตอนการโอนอสังหาริมทรัพย์ในมาเลเซียจึงกินเวลาประมาณ 3-4 สัปดาห์ แต่ในอนาคตกำลังจะทำให้ลดลงเหลือประมาณ 10 วันทำการ สำหรับทรัพย์สินที่ซับซ้อนมาก สำนักงานของกรมฯ ในแต่ละรัฐสามารถว่าจ้างบริษัทประเมินค่าทรัพย์สินไปดำเนินการได้ ไม่จำเป็นต้องดำเนินการเองทั้งหมด

ในกรณีของประเทศไทย กลับใช้ราคาทางราชการซึ่งไม่สะท้อนมูลค่าตลาดที่แท้จริง จึงทำให้จัดเก็บรายได้ได้น้อยมาก ในกรณีมาเลเซีย แม้ผู้ซื้อผู้ขายจะแจ้งสูงหรือต่ำกว่าราคาซื้อขายจริง รัฐบาลก็ไม่ได้ให้ความสำคัญ เพราะมีกรมฯ ดังกล่าวเป็นผู้ตรวจสอบและกำหนดราคาแต่ละแปลงก่อนการโอน การโอนในประเทศไทยใช้เวลาไม่เกิน 1-3 ชั่วโมง ซึ่งดูมีประสิทธิภาพรวดเร็วก็จริง แต่รัฐก็รัฐสูญเสียรายได้มากมายที่จะใช้เพื่อการพัฒนาประเทศ

การได้มาซึ่งข้อมูลของรัฐบาล

รัฐบาลมีศูนย์ข้อมูลอสังหาริมทรัพย์แห่งชาติซึ่งดาโต๊ะพั้วก็เคยเป็นรองผู้อำนวยการศูนย์ข้อมูลดังกล่าว รัฐบาลมีอำนาจที่จะสั่งให้ผู้ประกอบการพัฒนาที่ดินรายงานความคืบหน้าในการก่อสร้าง การขายในทุกไตรมาส ผู้ประกอบการพัฒนาที่ดินใดที่ไม่รายงานหรือรายงานเท็จมีโทษปรับหรืออาจถึงขั้นจำคุกแล้วแต่ความหนักเบา ดังนั้นทางราชการจึงมีข้อมูลที่ทันการมานำเสนอทุกไตรมาส

ศูนย์ข้อมูลดังกล่าวรายงานผลโดยตรงต่อรัฐบาล ผู้ประกอบการก็ได้รับข้อมูลเพื่อความรอบรู้ในการลงทุน และผู้สนใจก็สามารถอ่านรายงานทางอินเตอร์เน็ตหรือซื้อรายงานเป็นเล่ม ที่สำคัญที่สุดก็คือศูนย์ข้อมูลนี้ไม่ได้มีนายกสมาคมผู้ประการพัฒนาที่ดินรายใหญ่ผู้มีส่วนได้ส่วนเสีย มาเป็นกรรมการกลั่นกรองข้อมูล จึงไม่ทำให้เกิดความไม่เท่าเทียมกันในการรับรู้ข้อมูลที่มีค่าในเชิงพาณิชย์ในระหว่างผู้ประกอบการเอง และไม่เป็นการนำรายได้หรือภาษีของรัฐมาทำข้อมูลเพื่อประโยชน์ของผู้ประกอบการเป็นสำคัญ

การที่รัฐบาลมาเลเซียให้ความสำคัญกับข้อมูลเพื่อติดตามสถานการณ์ตลาดใกล้ชิดเช่นนี้ย่อมเป็นประโยชน์ต่อทั้งผู้ซื้อบ้านและผู้ประกอบการพัฒนาที่ดินในเวลาเดียวกัน

บทสรุป

การจะจัดเก็บภาษีที่เกี่ยวเนื่องกับอสังหาริมทรัพย์มาเพื่อการพัฒนาประเทศ โดยเฉพาะการพัฒนาท้องถิ่นที่จะก่อให้เกิดระบอบประชาธิปไตยโดยพื้นฐานที่ทุกคนมีส่วนร่วมในการจ่ายในฐานะพลเมืองดีเพื่อการพัฒนาประเทศนั้น

ประการแรก จำเป็นต้องมีกฎหมายที่คำนึงถึงผลประโยชน์ของคนส่วนใหญ่ เช่น กฎหมายข้อมูลการพัฒนาที่ดิน

ประการที่สองต้องมีองคาพยพที่ดี เช่น กรมประเมินค่าทรัพย์สินที่มีข้าราชการถึงเกือบ 2,000 คน และยังสามารถว่าจ้างบริษัทประเมินมาดำเนินการเพิ่มเติมได้อีก และ

ประการที่สาม จำเป็นต้องมีกฎหมายที่ทันสมัย เหมาะสมกับสถานการณ์สามารถยกเลิกหรือเพิ่มเติมกฎหมายที่เหมาสมได้ทันท่วงที ซึ่งข้อนี้ประเทศไทยจำเป็นต้องมีการปรับปรุงเป็นอย่างยิ่ง

อย่างไรก็ตามสิ่งต่าง ๆ ข้างต้นจะเกิดขึ้นได้จริง ก็ต่อเมื่อประเทศไทยมีระบบการเมืองที่เข้มแข็งบนพื้นฐานความรู้รักสามัคคีซึ่งจะเกิดขึ้นได้จริงก็ต่อเมื่อมีความเป็นธรรมต่อทุกฝ่ายอย่างแท้จริง

รวมกรณีศึกษาภาษีอสังหาริมทรัพย์จากต่างประเทศ

AREA แถลง ฉบับที่ 56/2553: 13 กันยายน 2553: http://bit.ly/1jKVyTB

ในปัจจุบันระบบภาษีและค่าใช้จ่ายในการซื้อขายอสังหาริมทรัพย์ควรได้รับการทบทวน โดยศึกษาจากประเทศต่าง ๆ ทั่วโลก ในกรณีนี้ ดร.โสภณ พรโชคชัย ประธานกรรมการบริหาร ศูนย์ข้อมูลวิจัยและประเมินค่าอสังหาริมทรัพย์ไทย บจก. เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส ได้ขอความร่วมมือจากผู้นำวงการอสังหาริมทรัพย์ในประเทศต่าง ๆ หลายประเทศเพื่อศึกษาสถานการณ์จากทั่วโลก โดยศึกษาในเรื่องภาษีที่ดินและสิ่งปลูกสร้าง ภาษีและค่าธรรมเนียมการโอน ค่าทนายเพื่อการจัดทำนิติกรรม ค่านายหน้า และภาษีมรดก มีรายละเอียดดังนี้

ภาษีที่ดินและสิ่งปลูกสร้าง

ในกรณีภาษีที่ดินและสิ่งปลูกสร้าง ซึ่งเป็นภาษีที่เสียเพื่อการพัฒนาท้องถิ่นต่าง ๆ ในแต่ละประเทศ พบว่า มีความหลากหลายดังนี้:

แคนาดา (ออนทาริโอ): เสียตามราคาประเมินของทางราชการซึ่งใกล้เคียงราคาตลาด โดยที่เกษตรกรรม 0.21% ที่อยู่อาศัย 0.85% ที่อยู่อาศัยรวม 2.3% พาณิชยกรรม 3.78% และอุตสาหกรรม 4.01% ต่อปี

ญี่ปุ่น: เฉลี่ยประมาณ 1.7% ของราคาตลาด

ไต้หวัน: ที่ดินประมาณ 0.2% และอาคารประมาณ 1.2% ของราคาประเมินทางราชการ

เนปาล: ประมาณ 0.05 – 0.5% ตามแต่ระดับราคา

บรูไน: เก็บเฉพาะอสังหาริมทรัพย์ในเขตเทศบาลเท่านั้น โดยเก็บไม่เกิน 12% ของค่าเช่า

เวียดนาม: ประมาณ 0.03% - 0.15% ตามขนาดที่ดิน

สหรัฐอเมริกา: 1-3% ของราคาประเมินทางราชการที่ใกล้เคียงราคาตลาด

ออสเตรเลีย: กำหนดว่าถ้าอสังหาริมทรัพย์ใดมีมูลค่าตลาดต่ำกว่า 8.5 ล้านบาทไม่ต้องเสียภาษี แต่ถ้าเกินให้จ่ายส่วนที่เกินตั้งแต่ 1% - 3.7% ของมูลค่า

อังกฤษ: คิดจากค่าเช่า โดยกำหนดให้มีอัตราสูงถึง 41.4% ของค่าเช่า

อาฟริกาใต้: 0.5% ของมูลค่าตลาดสำหรับที่อยู่อาศัย และ 1.2% สำหรับอสังหาริมทรัพย์เชิงพาณิชย์

อินเดีย: 0.25% – 1% ของมูลค่าตลาด

ภาษีและค่าธรรมเนียมโอน

ภาษีและค่าธรรมเนียมโอนมีลักษณะที่ซับซ้อนมากกว่า บางประเทศอาจะเก็บค่อนข้างสูง แต่บางประเทศก็เก็บน้อยมาก ผลการสำรวจพบดังนี้:

แคนาดา (ออนทาริโอ): เสียตั้งแต่ 0.5% ของมูลค่าซื้อขายจริงสำหรับทรัพย์ที่มีราคา 1.63 ล้านบาท จนถึง 2% สำหรับทรัพย์สินที่เกิน 11.9 ล้านบาท

ญี่ปุ่น: ค่าธรรมเนียมโอน 4% ของราคาเพื่อการจดทะเบียนสิทธิและนิติกรรม และ 5% ของราคาประเมินอาคาร โดยผู้ซื้อออกค่าใช้จ่าย

ไต้หวัน: ประมาณ 6% ของราคาขาย

เนปาล: รวมประมาณ 9% ของมูลค่าตลาด (3% ส่งส่วนกลาง อีก 6% ใช้ในท้องถิ่น)

บรูไน: แทบไม่เสียค่าธรรมเนียม คือเสียเพียงไม่ถึง 100 บาทเท่านั้น

ฝรั่งเศส: 5.09% ซึ่งจ่ายโดยผู้ซื้อ

ฟิลิปปินส์: รวมประมาณ 7% ของราคาซื้อขาย

เวียดนาม: ภาษี 0.5% โดยคนซื้อจ่าย และยังมีค่าธรรมเนียมโอนไม่เกิน 15,000 บาท

สหรัฐอเมริกา: เสียในอัตราที่ต่ำมากในการโอนทรัพย์สิน

ออสเตรเลีย: อสังหาริมทรัพย์ทุกประเภทที่มีการจดทะเบียนสิทธิและนิติกรรมต้องเสียภาษีโดยไม่มีข้อยกเว้น ตั้งแต่ 1% (ราคาไม่เกิน 0.34 ล้านบาท) - 5.5% (ราคาที่เกิน 14.3 ล้านบาท)

อังกฤษ: 1% สำหรับทรัพย์ราคาไม่เกิน 7 ล้านบาท - 4% สำหรับทรัพย์ที่เกิน 23.64 ล้านบาท โดยผู้ซื้อเป็นผู้จ่าย

อาฟริกาใต้: ประมาณ 5% - 10% โดยรวม

อินเดีย: ผู้ซื้อต้องจ่ายสูงถึงประมาณ 6% - 9.5%

ค่าทนายเพื่อการทำนิติกรรม

ค่าทนายเพื่อการทำนิติกรรมหรือ Notary นี้ประเทศไทยอาจไม่ค่อยมีปรากฏ แต่ในหลายประเทศมีกำหนดไว้ เพื่อให้การโอนทรัพย์สินต่าง ๆ ได้รับการตรวจสอบอย่างรอบคอบก่อนการโอน เช่น จะได้ไม่เกิดการโอนผิดแปลง เช่นที่เคยเกิดขึ้นในประเทศไทย ผลการสำรวจเป็นดังนี้:

แคนาดา (ออนทาริโอ): 35,600 – 44,500 บาท

ญี่ปุ่น: 2% ของราคาประเมิน

ไต้หวัน: ประมาณ 12,000 – 18,000 บาท

เนปาล: ไม่มี

บรูไน: ประมาณ 5,200 – 130,000 บาท

เวียดนาม: 12,000 บาท และ 0.05% ของราคาที่ราชการกำหนด

ออสเตรเลีย: 600 – 800 17,000 – 23,000 บาทต่อกรณี

อังกฤษ: ประมาณ 1% ของมูลค่าทรัพย์สิน

อินเดีย: ไม่มี

อาฟริกาใต้: ประมาณ 9,000 – 15,000 บาท

อินโดนีเซีย: 2%

ค่านายหน้า

ค่านายหน้าเป็นค่าใช้จ่ายส่วนหนึ่งที่เกิดขึ้นในระหว่างการโอนทรัพย์สิน ในแต่ละประเทศย่อมต้องเสียค่านายหน้าทั้งสิ้น โดยอัตราค่อนข้างใกล้เคียงกัน ดังนี้:

แคนาดา (ออนทาริโอ): 3-5%

ญี่ปุ่น: 2% ของราคาตลาด

ไต้หวัน: 6% (คนขาย 2% คนซื้อ 4%)

บรูไน: 2% -3%

ฝรั่งเศส: 5%

ฟิลิปปินส์: 3% - 5%

เวียดนาม: 2%

สหรัฐอเมริกา: 6% แบ่งครึ่งระหว่างคนซื้อและคนขาย

ออสเตรเลีย: 2% - 2.5% คนขายจ่าย

อังกฤษ: 1% - 2%

อาฟริกาใต้: 2% - 7.5%

อินเดีย: 1% - 2%

อินโดนีเซีย: 2%

ภาษีมรดก

ในประเทศไทยยังไม่เคยมีภาษีมรดก แต่ในหลายประเทศมีภาษีนี้ แต่ก็มีบางประเทศในตะวันตกที่เคยมีภาษีนี้แล้วแต่ปัจจุบันยกเลิกไป ส่วนประเทศกำลังพัฒนาส่วนมากยังไม่มีภาษีมรดกเช่นเดียวกับประเทศไทย

บรูไน: ไม่มี

ญี่ปุ่น: 20% ของมูลค่าตลาด

ไต้หวัน: 10% ของราคาตลาด

เนปาล: ประมาณ 1-5%

ฝรั่งเศส: มีกำหนดไว้ตามความใกล้ชิดตามสายเลือด

ฟิลิปปินส์: 30% ของมูลค่าตลาด

เวียดนาม: ไม่มี

สหรัฐอเมริกา: 55% สำหรับมรดกของผู้เสียชีวิตในปี 2554 เป็นต้นไป

ออสเตรเลีย: ไม่มี

อังกฤษ: 40% ของมูลค่าตลาด

อินเดีย: เสียแต่ไม่มากและหลากหลายในแต่ละรัฐ

บทสรุป

ในกรณีภาษีที่ดินและสิ่งปลูกสร้าง สรุปได้ว่าสำหรับประเทศที่พัฒนาแล้วเช่นแคนาดา ญี่ปุ่น สหรัฐอเมริกา ออสเตรเลีย และอังกฤษ มักมีการเก็บภาษีที่ดินและสิ่งปลูกสร้างในอัตราสูง เพราะเป็นภาษีทางตรงที่ใช้เพื่อการพัฒนาท้องถิ่นเป็นสำคัญ ส่วนประเทศที่กำลังพัฒนามักไม่ค่อยให้ความสำคัญกับการเก็บภาษีที่ดินและสิ่งปลูกสร้าง จะสังเกตได้ว่าในกรณีประเทศไทยที่จะจัดเก็บภาษีที่ดินและปลูกสร้างประมาณ 0.05-0.5% จึงถือว่าเป็นอัตราที่ต่ำกว่าประเทศอื่นอย่างชัดเจน

ในกรณีการเสียภาษีและค่าธรรมเนียมโอน ประเทศต่าง ๆ ต่างเสียภาษีไม่น้อยกว่าในกรณีประเทศไทยซึ่งมีอัตราการเสียภาษีและค่าธรรมเนียมโอนรวมกันประมาณ 3.5% ดังนั้นที่เข้าใจว่าประเทศไทยควรจะลดภาษีและค่าธรรมเนียมโอนจึงอาจจะไม่สอดคล้องกับการปฏิบัติในประเทศอื่น ๆ นอกจากนี้ในประเทศไทยยังไม่มีภาษีส่วนล้ำของมูลค่า (capital gain tax)

สำหรับกรณีค่าทนายเพื่อการทำนิติกรรมหรือ Notary สรุปจากประเทศต่าง ๆ พบว่ามีการจัดเก็บในอัตราที่ไม่สูงนักเพื่อการตรวจสอบเอกสารสิทธิ์และการจัดทำนิติกรรมอย่างรอบคอบ อย่างไรก็ตามโดยที่ระบบเอกสารสิทธิ์ของไทยเป็นระบบที่ชัดเจนมีระวางแผนที่โฉนดและการสำรวจภาคสนาม ความจำเป็นในการตรวจสอบเอกสารสิทธิ์เพื่อการทำนิติกรรมจึงมีไม่มากนัก

สำหรับค่านายหน้าซึ่งเป็นค่าใช้จ่ายส่วนหนึ่งในการโอนทรัพย์สินกลับพบว่ามีความหลากหลายเป็นอย่างยิ่ง สำหรับในกรณีของประเทศไทยอยู่ในระดับปานกลาง คือ เสียค่านายหน้าประมาณ 1-3% ยกเว้นกรณีอสังหาริมทรัพย์ตากอากาศผู้ขายอาจต้องเสียมากกว่านั้น ประมาณ 6-10% แต่สังเกตได้ว่าผู้ขายก็ยินดีที่จะเสียเพื่อให้สามารถขายทรัพย์ได้

ส่วนในกรณีภาษีมรดกนั้นก็มีความหลากหลายเป็นอย่างยิ่ง บางประเทศก็ยกเลิกระบบภาษีมรดกไปแล้ว แต่เป็นที่น่าสังเกตว่า ประเทศมหาอำนาจ เช่น อังกฤษ และสหรัฐอเมริกา กลับมีอัตราสูงถึง 40% และ 55% ตามลำดับ

ข้อสังเกตและข้อเสนอแนะ

ประเทศไทยควรส่งเสริมการจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างในอัตราที่สูงกว่าที่กำหนดไว้ในร่างพระราชบัญญัติภาษีที่ดินและปลูกสร้างซึ่งกำหนดไว้ว่า สำหรับที่ดินเพื่อการเกษตรกรรมจัดเก็บ 0.05% และอสังหาริมทรัพย์เชิงพาณิชย์ จัดเก็บ 0.5% โดยควรจัดเก็บประมาณ 1-2% เพื่อให้คุ้มค่ากับการจัดเก็บและสามารถนำมาใช้เพื่อการพัฒนาท้องถิ่นโดยตรง ถ้าประชาชนพร้อมใจกันเสียภาษี 1-2% เพื่อการนี้ ก็อาจทำให้มูลค่าทรัพย์สินเพิ่มขึ้นในอัตราที่สูงกว่าภาษีที่เสียไป ดังนั้นจึงไม่มีผลกระทบต่อผู้ถือครองทรัพย์สิน

สำหรับภาษีและค่าธรรมเนียมโอน รัฐบาลอาจพิจารณาจัดเก็บตามแนวคิดภาษีส่วนล้ำของมูลค่า (capital gain tax) ซึ่งเป็นการเก็บภาษีจากกำไร (ถ้ามี) ของการถือครองอสังหาริมทรัพย์

นอกจากนี้ ประเทศไทยอาจพิจารณาให้มีการจดทะเบียนสิทธิและนิติกรรมผ่านนักวิชาชีพด้านอสังหาริมทรัพย์ที่เกี่ยวข้อง เช่น ตัวแทนนายหน้า ผู้ประเมินค่าทรัพย์สิน และทนายเพื่อการคุ้มครองผู้บริโภค โดยมีการออกใบอนุญาตและควบคุมวิชาชีพโดยสภาวิชาชีพอสังหาริมทรัพย์

ในกรณีที่จะให้ชาวต่างชาติมาซื้ออสังหาริมทรัพย์ในประเทศไทย ประเทศไทยจำเป็นอย่างยิ่งที่จะมีระบบภาษีที่ดินและสิ่งปลูกสร้าง และระบบภาษีมรดกอย่างชัดเจน เช่น รีสอร์ทในภูเก็ต ณ ราคา 40 ล้านบาท ควรให้เสียภาษีที่ดินและสิ่งปลูกสร้างประมาณ 2% หรือ 8 แสนบาทเป็นประจำทุกปีเช่นในสหรัฐอเมริกา และในอีก 20 ปีข้างหน้า ราคาทรัพย์นี้อาจเพิ่มขึ้น 8 เท่าหรือเป็นเงิน 320 ล้านบาท ก็ควรให้ผู้รับมรดก ณ เวลานั้นจ่ายภาษีมรดกอีก 40% หรือ 128 ล้านบาท หากมีระบบภาษีเช่นนี้ได้ ประเทศไทยจึงควรให้ต่างชาติมาถือครองที่ดินและสิ่งปลูกสร้างได้

กรณีศึกษา: กัมพูชา

AREA แถลง ฉบับที่ 5/2554: 14 มกราคม 2554: http://bit.ly/1RR4dj7

ในขณะที่ภาษีที่ดินและสิ่งปลูกสร้างของไทยยังไม่มีความคืบหน้า แต่ในกัมพูชา กลับจะได้นำมาใช้ในปี 2554 นี้แล้ว ศูนย์ข้อมูลวิจัยและประเมินค่าอสังหาริมทรัพย์ไทย บจก. เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส จึงขอนำเสนอความคืบหน้าของกัมพูชาเพื่อเป็นอุทาหรณ์สำหรับประเทศไทย

ในกรณีประเทศไทย หลายฝ่ายอาจรู้สึกผวากับภาษีที่ดินและสิ่งปลูกสร้างเพราะคิดถึงการ “รีด” เอาเม็ดเงินออกจากกระเป๋าผู้เสียภาษี ดังนั้นเมื่อมีการนำเสนอภาษีใหม่นี้ มักจะถูกต่อต้าน แต่ในกรณีภาษีที่ดินและสิ่งปลูกสร้างนั้น ความจริงแตกต่างจากภาษีอื่นโดยสิ้นเชิง นับเป็นภาษีที่ “ยิ่งให้ ยิ่งได้” แก่ผู้เสียภาษีเอง

ภาษีทรัพย์สินหมายถึงภาษีที่ประชาชนผู้ครอบครองทรัพย์ ไม่ว่าจะเป็นสังหาริมทรัพย์ (รถ เรือ ฯลฯ) และโดยเฉพาะอสังหาริมทรัพย์ ต้องเสียให้กับท้องถิ่นเพื่อการพัฒนาท้องถิ่นของตนเองโดยตรง ในกรณีประเทศไทยกฎหมายภาษีทรัพย์สินที่จะออกมานั้นเก็บภาษีเฉพาะอสังหาริมทรัพย์จึงเรียกว่าภาษีที่ดินและสิ่งปลูกสร้าง ภาษีนี้เกิดขึ้นบนฐานคิดสากลที่ว่าใครครอบครองทรัพย์สิน ก็ต้องเสียภาษี เพื่อนำมาพัฒนาท้องถิ่น

ในปัจจุบันประเทศไทยเรามีภาษีโรงเรือน และภาษีบำรุงท้องที่ ซึ่งก็คล้ายกับภาษีที่ดินและสิ่งปลูกสร้าง แต่จัดเก็บกับเฉพาะผู้ที่ให้เช่าทรัพย์สิน และมูลค่าทรัพย์สินที่ใช้ในการคำนวณภาษีก็ไม่เคยได้ปรับปรุงมาเกือบ 20 ปีแล้ว เมื่อมีการนำภาษีที่ดินและสิ่งปลูกสร้างมาใช้ ก็จะได้ยกเลิกภาษีดังกล่าวเสีย

ในร่างพระราชบัญญัติภาษีที่ดินและสิ่งปลูกสร้าง กำหนดให้มีอัตราการจัดเก็บคือ ที่ดินและสิ่งปลูกสร้างที่ใช้เป็นที่อยู่อาศัย โดยไม่ประกอบการในเชิงพาณิชย์ จัดเก็บภาษีไม่เกิน 0.1% ของฐานภาษี อัตราภาษีสำหรับอสังหาริมทรัพย์เกษตรกรรม จัดเก็บไม่เกิน 0.05% นอกนั้นจัดเก็บไม่เกิน 0.5% และมีการยกเว้น คือ ให้ยกเว้นแก่ที่อยู่อาศัยที่มีพื้นที่ไม่เกิน 50 ตารางวาทั้งหลายและมีมูลค่าไม่เกิน 1 ล้านบาทในพื้นที่สำคัญ (กรุงเทพมหานคร หัวเมืองใหญ่และหัวเมืองท่องเที่ยว เช่น ภูเก็ต เมืองพัทยา) มูลค่าไม่เกิน 5 แสนบาทในพื้นที่เขตเทศบาล และมูลค่าไม่เกิน 3 แสนบาทในพื้นที่องค์การบริหารส่วนตำบล

ดร.โสภณ พรโชคชัย ประธานกรรมการบริหาร ศูนย์ข้อมูลวิจัยและประเมินค่าอสังหาริมทรัพย์ไทย บจก. เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส ได้สัมภาษณ์คณะเจ้าหน้าที่ระดับสูงของกระทรวงการคลัง กัมพูชา ที่มาอบรมการประเมินค่าทรัพย์สินที่ ดร.โสภณ จัดขึ้นในกรุงเทพมหานครในช่วงวันที่ 13-14 มกราคม 2554 ได้ข้อคิดที่น่าสนใจหลายประการเพื่อให้คนไทยได้สังวร

กัมพูชามีแนวคิดที่จะมีภาษีที่ดินและสิ่งปลูกสร้างมาตั้งแต่ พ.ศ.2550 แต่ไม่ผ่านสภาในปีดังกล่าว จนเมื่อช่วงสิ้นปี 2552 หลังจากการเลือกตั้งทั่วไปเมื่อปี 2551 แล้ว สภาผู้แทนราษฎรกัมพูชาก็ผ่านพระราชบัญญัติภาษีที่ดินและสิ่งปลูกสร้างนี้ออกมา โดยมีกรอบเวลาให้นำมาใช้จริงในปีเดือนกุมภาพันธ์ 2554 อย่างไรก็ตาม ณ เวลานี้ กรอบเวลาได้ขยายไปเป็นประมาณกลางปี 2554 นี้

กรณีนี้ชี้ให้เห็นว่ากัมพูชามีความรวดเร็วในการกำหนดภาษีที่ดินและสิ่งปลูกสร้างกว่าไทยเป็นอย่างยิ่ง ในกรณีของไทย มีการนำเสนอไว้ตั้งแต่ยุค “ประชาธิปไตยเต็มใบ” พ.ศ.2518 มีการยกร่างใหม่และแก้ไขเรื่อยมาจนถึงปัจจุบันและยังไม่อาจทราบแน่ชัดว่าจะมีพระราชบัญญัติฉบับนี้เมื่อใด ข้อสังวรในที่นี้ก็คือ ระบบราชการของไทยอาจมีประสิทธิภาพต่ำกว่ากัมพูชา และคงมีผู้ทรงอิทธิพลทางการเมืองและมีที่ดินมากมายที่ไม่ต้องการให้มีภาษีที่ดินและสิ่งปลูกสร้าง เพราะเข้าใจผิดว่าภาษีนี้จะเป็นภาระ ทั้งที่ภาษีนี้จะช่วยพัฒนาท้องถิ่น ทำให้ทรัพย์สินที่ผู้ครอบครองไว้กลับมีมูลค่าเพิ่มขึ้นรวดเร็วกว่าเดิม

สำหรับในรายละเอียดของภาษีที่ดินและสิ่งปลูกสร้างกัมพูชานั้น มีการจัดเก็บเพียงอัตราเดียวคือ 0.1% โดยราคาที่ดินและสิ่งปลูกสร้าง โดยกำหนดไว้ต่ำกว่าราคาตลาดประมาณ 30% การกำหนดราคาก็ไม่ได้กำหนดเป็นรายแปลง แต่กำหนดตามเส้นถนน สำหรับอาคารนั้น ก็มีอัตราค่าก่อสร้างอาคารมาตรฐานให้ใช้คำนวณราคา

ภาษีที่ดินและสิ่งปลูกสร้างกัมพูชา ก็มีการกำหนดข้อยกเว้น เช่น ที่ดินเพื่อการเกษตรกรรม และบ้านที่มีราคาต่ำกว่า 100 รีล หรือ 740,000 บาทเป็นต้น นอกจากนี้วัดวาอาราม สถานทูตหรือสถานที่สาธารณะอื่น ๆ ก็ไม่มีการจัดเก็บภาษีแต่อย่างใด ในเบื้องต้นคาดว่าจะจัดเก็บภาษีได้จากอสังหาริมทรัพย์ได้ประมาณ 180,000 ราย และจะได้เงินภาษีไม่เกิน 300 ล้านบาท ซึ่งเป็นเพียงการเริ่มต้น

ในทางปฏิบัติของการจัดทำบัญชีราคาที่ดินและสิ่งปลูกสร้างนั้น โดยกัมพูชากำหนดให้แต่ละจังหวัด (24 จังหวัด) ตั้งคณะอนุกรรมการขึ้นมาสำรวจจัดทำบัญชี โดยเฉลี่ยแล้วจังหวัดหนึ่ง ๆ อาจมีเจ้าหน้าที่ดำเนินการประมาณ 30 คน โดยเน้นสำรวจเฉพาะในตัวเมืองเป็นสำคัญ และประมาณการราคาที่ดินตามถนนแต่ละสายไว้อย่างชัดเจน จากนั้นจะมีคณะกรรมการขึ้นมากำหนดราคาที่ดินและสิ่งปลูกสร้างเพื่อนำมาใช้จัดเก็บภาษีในท้ายที่สุด บัญชีราคาที่ดินและสิ่งปลูกสร้างนี้อาจจะมีการปรับปรุงทุกรอบ 3 ปี

ภาษีที่คาดว่าจะจัดเก็บได้นี้เก็บเข้าท้องถิ่นโดยเฉพาะ โดยท้องถิ่นเป็นผู้นำเงินส่วนนี้มาใช้พัฒนาท้องถิ่นทั้งด้านสาธารณูปโภคและสาธารณูปการ โดยไม่มีการหักเงินมาเพื่อใช้ในกิจการอื่นใด ผิดกับกรณีประเทศไทย ที่มีการเสนอให้หักเงินภาษีที่จัดเก็บได้ 2% มาเข้ากองทุนธนาคารที่ดิน ซึ่งสร้างความสับสน และทำให้ประเด็นแตกออกไปเป็นการถ่วงเวลาการให้มีภาษีที่ดินและสิ่งปลูกสร้างในประเทศไทย

การนำเสนอเกี่ยวกับความก้าวหน้าในระบบภาษีที่ดินและสิ่งปลูกสร้างของกัมพูชานี้ ไม่ใช่เพื่อนำมาข่มประเทศไทยของเราเอง แต่เพื่อให้ทุกฝ่ายในประเทศไทยได้ตระหนักถึงความก้าวหน้าของประเทศเพื่อนบ้าน และเป็นอุทาหรณ์ให้ประเทศไทยได้เร่งรัดการพัฒนาประเทศโดยเร็ว

กรณีศึกษา: นครลอสแองเจลิส

สิงหาคม 2554: www.thaiappraisal.org/thai/market/market_view.php?strquery=market353.htm

ภาษีที่ดินและสิ่งปลูกสร้างเป็นรากฐานสำคัญในการสร้างระบอบประชาธิปไตยอย่างยั่งยืนที่ประชาชนมีส่วนร่วมอย่างแท้จริง ประเทศสหรัฐอเมริกาโดยเฉพาะในจังหวัดลอสแองเจลิสเป็นตัวอย่างที่พึงศึกษาในการนี้

เมื่อเร็ว ๆ นี้ ดร.โสภณ พรโชคชัย ประธานกรรมการบริหาร ศูนย์ข้อมูลวิจัยและประเมินค่าอสังหาริมทรัพย์ไทย บจก.เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส (AREA.co.th) ได้นำคณะข้าราชการระดับสูงและผู้บริหารระดับสูงของรัฐวิสาหกิจรวม 12 ท่านเข้าเยี่ยมคารวะ นายจอห์น อาร์ โนเกส (John R. Noguez) หัวหน้าสำนักงานประเมินค่าทรัพย์สินเพื่อการเสียภาษี (Assessor) ประจำจังหวัด (County) ลอสแองเจลิส โดยนายโนเกสและคณะเจ้าหน้าที่บริหารการประเมินค่าทรัพย์สินของจังหวัดดังกล่าว ได้ร่วมบรรยายสรุปให้ความรู้เกี่ยวกับการเก็บภาษีที่ดินและสิ่งปลูกสร้างในจังหวัดลอสแองเจลิส

จังหวัดลอสแองเจลิส เป็นหนึ่งใน 58 จังหวัดของมลรัฐแคลิฟอร์เนีย สหรัฐอเมริกามี 50 มลรัฐ จังหวัดนี้ มีประชากร 9.8 ล้านคน มีขนาด 10,517 ตารางกิโลเมตร (25% ของมลรัฐแคลิฟอร์เนีย) หรือพอ ๆ กับขนาดของกรุงเทพมหานครและปริมณฑลในทุกด้านข้างต้น แต่ถ้าเทียบเฉพาะกรุงเทพมหานคร จังหวัดนี้มีขนาดพื้นที่ใหญ่กว่าถึง 7 เท่า ถ้าจังหวัดนี้แยกตัวเป็นประเทศอิสระ ก็จะมีขนาดเศรษฐกิจเป็นอันดับที่ 19 ของโลก

จังหวัดลอสแองเจลิสและจังหวัดอื่นทั่วสหรัฐอเมริกาจัดเก็บภาษีทรัพย์สิน (Property Tax) เอง ซึ่งประกอบด้วยภาษีที่ดินและสิ่งปลูกสร้าง และภาษีสังหาริมทรัพย์อื่นที่ใช้เพื่อการพาณิชย์หรือการอุตสาหกรรม เป็นต้น สำหรับในกรณีประเทศไทยที่กำลังมีดำริว่าจะจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างนั้น ขณะนี้ร่างพระราชบัญญัติดังกล่าวเคยผ่านมติคณะรัฐมนตรีแล้ว แต่เกิดการยุบสภาเสียก่อน จึงต้องเริ่มต้นใหม่หลังการเลือกตั้งที่จะมีถึงในวันที่ 3 กรกฎาคม 2554

รายการประเมินค่าทรัพย์สินเพื่อการจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างในจังหวัดลอสแองเจลิสประกอบด้วยอสังหาริมทรัพย์ 2,300,000 รายการ แยกเป็นบ้านเดี่ยว 1,800,000 แปลง อาคารชุด 250,000 หน่วย และอสังหาริมทรัพย์เชิงพาณิชย์และอุตสาหกรรม 250,000 หน่วย นอกจากนี้ยังทำการประเมินเครื่องจักรและเครื่องมือเพื่อการพาณิชย์และอุตสาหกรรมอีก 308,000 รายการ

ณ ปี 2553 มูลค่าทรัพย์สินทั้งหมดที่ประเมินเพื่อการเสียภาษี มีมูลค่ารวม 1.089 ล้านล้านเหรียญสหรัฐ (ณ 30 บาทต่อ 1 เหรียญสหรัฐจะเท่ากับ 32.67 ล้านล้านบาท หรือประมาณ 16 เท่าของงบประมาณแผ่นดินไทย) อย่างไรก็ตามมูลค่านี้ต่ำกว่าราคาตลาดที่แท้จริง แม้ว่าราคาตลาดในขณะนี้จะตกต่ำลงกว่าแต่ก่อนก็ตาม ภาษีทรัพย์สินที่จัดเก็บได้เกือบทั้งหมดก็คือภาษีที่ดินและสิ่งปลูกสร้าง โดยจัดเก็บได้ประมาณ 1% ของมูลค่าที่ประเมินได้ หรือ 326,700 ล้านบาท สำหรับงบประมาณของสำนักงานประเมินค่าทรัพย์สินเพื่อการเสียภาษีของจังหวัดลอสแองเจลิส มีงบประมาณรายจ่ายปีละ 175 ล้านเหรียญสหรัฐ หรือ 5,250 ล้านบาท หรือแสดงว่าต้นทุนที่ใช้ในการจัดเก็บภาษีเป็นประมาณ 1.6% ของภาษีที่จัดเก็บได้ ซึ่งนับว่าจัดเก็บได้อย่างคุ้มค่าการดำเนินงาน

ในรายละเอียดพบว่า 70% ของงบประมาณของสำนักงานประเมินค่าทรัพย์สินดังกล่าวใช้เพื่อการพนักงานคือเงินเดือนและรายได้ของข้าราชการเป็นสำคัญ ซึ่งสำนักงานนี้มีพนักงาน 1,450 คน มีทั้งสำนักงานใหญ่ในจังหวัดและสำนักงานย่อยในส่วนอื่นของจังหวัดอีก 6 แห่งด้วย ที่เหลือใช้ในการพัฒนาระบบคอมพิวเตอร์ที่ใช้เพื่อการประเมินค่าทรัพย์สินและอื่น ๆ อย่างไรก็ตามระบบนี้ ได้รับการลงทุนและพัฒนาอย่างต่อเนื่องมานาน และบางครั้งจังหวัดได้จัดงบลงทุนให้ต่างหากเพื่อการนี้

ในการจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างในจังหวัดลอสแองเจลิส โดยปกติจัดเก็บในอัตรา 1% ของราคาประเมินทางราชการ (Assessed Value) ซึ่งมักจะต่ำกว่าราคาซื้อขายจริงในท้องตลาด ปกติในจังหวัดต่าง ๆ ทั่วสหรัฐอเมริกา จะมีการประเมินค่าทรัพย์สินใหม่ทุกแปลงทุกปี แต่ที่จังหวัดนี้ แม้มีการปรับเปลี่ยนราคาใหม่ทุกปี ณ วันที่ 1 มกราคม แต่จะปรับให้เป็นราคาตลาดเฉพาะแปลงที่มีการซื้อขายใหม่ หรือแปลงที่มีการก่อสร้างอาคารใหม่ หรือแปลงจัดสรร เป็นต้น สำหรับอาคารเดิม จะไม่มีการประเมินใหม่ แต่มีราคาฐานเดิมที่เคยประเมินไว้ และให้ปรับราคาเพิ่มไม่เกิน 2% ในแต่ละปี อย่างไรก็ตามโดยที่ตลาดอสังหาริมทรัพย์ในสหรัฐอเมริกาตกต่ำ ซึ่งรวมทั้งในจังหวัดนี้ด้วย จึงพบว่า ภาษีที่จัดเก็บได้ ณ ปี 2553 ลดลงไปบ้างเพราะราคาบ้านลดลง

การจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างมีข้อยกเว้นเช่นกัน ได้แก่ กรณีที่เป็นบ้านอยู่อาศัยของตนเอง ได้รับการลดหย่อนเป็นเงิน 7,000 เหรียญสหรัฐหรือ (210,000 บาท) จากราคาประเมินที่ประเมินได้ ถ้าเจ้าของบ้านเป็นทหารผ่านศึก ก็ได้ลด 150,000 บาท แต่ถ้ามีครอบครัว ก็ได้ลด 300,000 บาท กรณีบ้านของคนพิการ ก็ได้ลดตามความพิการ โดยสูงสุดลดได้ไม่เกิน 4,500,000 บาท บ้านที่ได้รับพิบัติภัย ก็สามารถลดหย่อนได้ แต่ต้องมีความเสียหายเกิน 300,000 บาทขึ้นไป นอกจากนี้โรงเรียน วัดหรืออาคารสาธารณะต่าง ๆ ก็ได้รับการยกเว้น ที่น่าสนใจอีกประการหนึ่งก็คือ บ้านที่มีราคาลดลงก็มาขอลดหย่อนราคาประเมินได้ รวมทั้งบ้านที่กำลังก่อสร้างในโครงการจัดสรร ซึ่งยังสร้างไม่เสร็จ ก็ได้รับการยกเว้นการคำนวณส่วนของบ้านที่กำลังก่อสร้างด้วย จนกว่าแล้วเสร็จจึงประเมินค่าใหม่ให้สอดคล้องกับราคาตลาด

จังหวัดนี้ได้พัฒนาระบบการประเมินค่าทรัพย์สินโดยใช้แบบจำลองทางสถิติ (CAMA: Computer-assisted Mass Appraisal) มาเป็นเวลา 23 ปีแล้ว โดยการประเมินค่าทรัพย์สินใช้การวิเคราะห์พหุคูณถดถอย (MRA: Multiple Regression Analysis) ซึ่งทำให้สามารถประเมินค่าทรัพย์สินได้ประมาณ 80-90% ที่มีราคาแตกต่างจากราคาตลาดไม่เกิน 10-20% ส่วนที่ผิดเพี้ยนเกินกว่านี้ ก็ต้องส่งเจ้าหน้าที่ไปประเมินค่าทรัพย์สินใหม่ในภาคสนาม ทั้งนี้อาจเป็นเพราะมีตัวแปรที่ไม่คาดคิดอื่น ๆ เกิดขึ้น

ลอสแองเจลิสยังได้พัฒนาระบบแผนที่สารสนเทศทางภูมิศาสตร์ (GIS: Geographical Information System) มากว่า 18 ปีแล้ว โดยมีการปรับปรุงระบบแผนที่ต่าง ๆ ให้ทันสมัยอยู่เสมอ โดยบางส่วนก็ซื้อข้อมูล และระบบปฏิบัติการของภาคเอกชนมาสนับสนุน แต่ระบบแผนที่นี้เป็นระบบแผนที่ที่ใช้ร่วมกันทุกหน่วยงานในจังหวัด ไม่ว่าจะเป็นตำรวจ การไฟฟ้า การประปา หน่วยป้องกันอัคคีภัย ฯลฯ โดยนำข้อมูลมาใช้ร่วมกันและแบ่งกันไป การที่หน่วยงานต่าง ๆ ร่วมมือกันนั้น จึงทำให้ต้นทุนลดลงและแผนที่ได้รับการใช้ประโยชน์อย่างเต็มที่ แตกต่างจากกรณีประเทศไทยที่แต่ละหน่วยงานต่างตั้งงบประมาณ GIS เอง และไม่ประสานงานกัน ทำให้สิ้นเปลืองงบประมาณทางด้านนี้เป็นอันมาก

ประเด็นส่งท้ายที่น่าสนใจมากก็คือ ตำแหน่ง หัวหน้าสำนักงานประเมินค่าทรัพย์สินเพื่อการเสียภาษี (Assessor) ประจำจังหวัด (County) ลอสแองเจลิส เป็นตำแหน่งทางการเมืองจากการเลือกตั้งระดับท้องถิ่น จะสังเกตได้ว่าผู้บริหารจังหวัดหลาย ๆ ฝ่ายมาจากการเลือกตั้ง เพื่อให้ประชาชนมีส่วนร่วม กรณีนี้แตกต่างจากประเทศไทยที่มีการเลือกตั้งระดับท้องถิ่น เช่น ตำแหน่งนายกเทศมนตรี หรือนายก อบต. ส่วนตำแหน่งสูงสุดในฝ่ายต่าง ๆ เป็นของข้าราชการประจำ ดังนั้นผู้แทนของประชาชนจึงไม่สามารถควบคุมองคาพยพขององค์การปกครองส่วนท้องถิ่นได้จริง

ประเทศไทยจึงควรมีการจัดเก็บภาษีที่ดินและสิ่งปลูกสร้าง ซึ่งในกรณีของสหรัฐอเมริกา ภาษีนี้มักมีสัดส่วนสูงถึง 60-70% ของงบประมาณขององค์การปกครองส่วนท้องถิ่น รายได้ที่มาจากการอุดหนุนของรัฐบาลการเป็นเพียงส่วนน้อย ทั้งนี้ยกเว้นในกรณีจังหวัดลอสแองเจลิสที่ภาษีนี้มีสัดส่วนเพียง 20% ของงบประมาณทั้งหมด เพราะเป็นจังหวัดหลักที่เป็นที่ตั้งของรัฐบาลมลรัฐและรัฐบาลกลาง จึงมีเงินอุดหนุนจากส่วนอื่นมากเป็นพิเศษ ภาษีที่ดินและสิ่งปลูกสร้างนี้นำไปใช้เพื่อการพัฒนาการศึกษา การโยธา ฯลฯ ซึ่งแสดงว่า ยิ่งเก็บภาษีมากเท่าไหร่ ท้องถิ่นยิ่งเจริญ และส่งผลให้มูลค่าทรัพย์สินเพิ่มขึ้นในอัตราที่สูงกว่าภาษีที่เสียไปเสียอีก ภาษีนี้จึงเป็นภาษีที่ “ยิ่งให้ ยิ่งได้” สำหรับผู้เสียภาษีโดยตรง

อย่างไรก็ตามในกรณีประเทศไทย ท้องถิ่นจัดเก็บภาษีได้เฉลี่ยเพียง 10% ของรายได้ งประมาณของท้องถิ่นจึงมาจากการอุดหนุนจากส่วนกลาง ดังนั้นเมื่อส่วนกลางส่งงบประมาณไป ท้องถิ่นจึงไม่รู้สึกเป็นเจ้าของ จึงมักเกิดอาการ “วัดครึ่งหนึ่ง กรรมการครึ่งหนึ่ง” อยู่เสมอ ๆ ผู้บริหารองค์การปกครองส่วนท้องถิ่นก็อาจโกงกินงบประมาณดังกล่าวด้วยวิธีการต่าง ๆ โดยประชาชนอาจไม่ได้สนใจตรวจสอบเพราะไม่รู้สึกว่าเป็นเงินของตนเอง

แต่หากภาษีที่เก็บได้ใช้ในท้องถิ่นเป็นหลัก เงินที่จะส่งไปส่วนกลางก็จะน้อยลง โอกาสที่นักการเมืองและข้าราชการประจำส่วนกลางจะโกงจึงมีน้อยลง การที่ท้องถิ่นมีส่วนร่วมในการเสียภาษีและบริหารภาษีของตนเอง คนในท้องถิ่นที่เสียภาษีก็คงจะจับตาดูการใช้จ่ายเงินของพวกตนมากขึ้น โอกาสการโกงก็จะน้อยลง คนดี ๆ ในท้องถิ่นก็จะสนใจมาทำงานการเมืองเพื่อท้องถิ่นมากขึ้น

ระบอบประชาธิปไตยที่ประชาชนมีส่วนร่วมและเป็นประโยชน์ต่อประชาชนอย่างแท้จริงก็จะเริ่มต้นด้วยการทำให้การเมืองท้องถิ่นมีความเข้มแข็ง โดยประชาชนมีส่วนร่วม รูปแบบที่เป็นรูปธรรมของการมีส่วนร่วมที่แท้ก็คือการมีส่วนร่วมในการเสียภาษีเพื่อมาพัฒนาท้องถิ่นนั่นเอง ไม่ใช่การร่วมในเชิงรูปแบบหรือการร่วมแบบพูดเพ้อเจ้อเรื่อยเปื่อยในลักษณะ “สามวาสองศอก” ขององค์กรท้องถิ่นหรือองค์กรภาคประชาชนต่าง ๆ ในประเทศไทย ถ้าระบอบประชาธิปไตยในท้องถิ่นเข้มแข็งด้วยเงินงบประมาณของตนเองเป็นสำคัญ ก็จะทำให้ระบอบประชาธิปไตยในระดับประเทศเข้มแข็งไปด้วย ไม่ใช่เป็นระบอบคณาธิปไตย หรือธนาธิปไตยเช่นในปัจจุบัน

กรณีศึกษา: นิวซีแลนด์

AREA แถลง ฉบับที่ 30/2555: 12 มีนาคม 2555: http://bit.ly/1hMZjGV

เมืองที่ดีที่สามารถอำนวยประโยชน์ให้กับคนในเมืองได้นั้น อำนาจการจัดการต้องรวมศูนย์อยู่ในเมืองนั้น ๆ เช่น การผังเมือง การประปา การก่อสร้างถนนหนทางและสาธารณูปโภคอื่นๆ ตลอดจนการเก็บและการใช้ภาษีเพื่อการพัฒนาท้องถิ่น การแยกส่วนอำนาจมากเกินไป ทำให้เมืองได้รับการพัฒนาที่จำกัด

ในระหว่างที่ ดร.โสภณ พรโชคชัย ประธานกรรมการบริหาร ศูนย์ข้อมูลวิจัยและประเมินค่าอสังหาริมทรัพย์ไทย บจก. เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส ได้นำคณะข้าราชการระดับสูงจากกรมธนารักษ์และคณะกรรมการประเมินทุนทรัพย์ ดูงานในประเทศนิวซีแลนด์เมื่อเร็ว ๆ นี้ ได้เยี่ยมชมเมืองโรโตรัว ดร.โสภณ จึงได้นำเสนอข้อสังเกตเกี่ยวกับการบริหารจัดการเมืองดังนี้

โรโตรัว (Rotorua) เป็นเมืองเล็ก ๆ แห่งหนึ่งในเกาะเหนือของประเทศนิวซีแลนด์

แต่เดิมการประเมินค่าทรัพย์สินเพื่อภารกิจของรัฐดำเนินการโดยหน่วยงานประเมินค่าทรัพย์สินของรัฐบาลเอง แต่ในปี 2541 เริ่มก่อตั้ง QV ขึ้นเป็นรัฐวิสาหกิจ เพื่อให้เกิดการแข่งขันเสรี เพื่อให้เกิดการแข่งขันโดยหวังผลให้ได้บริการที่ดีที่สุดแก่ประชาชนผู้เสียภาษีที่ดินและสิ่งปลูกสร้าง QV มีพนักงานอยู่ 105 คน ดำเนินการด้วยงบประมาณราว 400 ล้านบาท อย่างไรก็ตามหากรวมบริษัทย่อยอื่น ๆ ที่ดำเนินการในออสเตรเลียและในการให้บริการข้อมูลเชิงพาณิชย์ เครือ QV มีรายได้รวมถึงประมาณ 1,200 ล้านบาทต่อปี โดยผลกำไรโดยรวมมีสัดส่วน 6% ของรายได้รวม แต่ในเฉพาะส่วนของประเมินค่าทรัพย์สิน มีกำไรสูงถึง 20% สำหรับการลาออกของพนักงานมีเพียงปีละ 10-15% เท่านั้น ซึ่งทั้งนี้ถือว่าค่อนข้างต่ำในประเทศออสเตรเลีย

QV สามารถทำการประเมินค่าที่ดินและอาคารได้ประมาณ 1.542 ล้านแปลงจากจำนวนแปลงทั้งหมดประมาณ 1.927 ล้านแปลงทั่วประเทศ โดยรายได้จากการประเมินเป็นเงินครั้งละ 250 บาทต่อแปลง การประเมินเพื่อการเก็บภาษีที่ดินและสิ่งปลูกสร้างนั้นจะดำเนินการใหม่ทุกระยะ 3 ปี นอกจากนี้ในแต่ละปียังทำการประเมินราคาแปลงที่ดินขออนุญาตจัดสรรใหม่ และการประเมินเฉพาะอาคารที่ขออนุญาตก่อสร้างใหม่อีกด้วย โดยในแต่ละปีมีการขออนุญาตจัดสรรใหม่ 29,000 ราย และมีการขออนุญาตก่อสร้างอาคารใหม่อีก 71,000 ราย โดย QV ให้บริการอยู่ประมาณ 80% โดยสรุปแล้วในปีหนึ่ง ๆ QV สามารถประเมินค่าทรัพย์สินได้ประมาณ 460,000 แปลงทั่วประเทศ

จากสถิติของทั่วประเทศ มีคนแย้งราคาปีหนึ่งประมาณ 14,000 รายจาก 680,000 รายที่มีการประเมินใหม่ทุกปี หรือคิดเป็นสัดส่วนประมาณ 2% ซึ่งถือว่าต่ำมาก โดยส่วนมากของผู้ร้องเรียนนั้น ร้องเรียนว่าราคาที่ประเมินต่ำเกินไป ไม่ใช่สูงเกินไปเช่นในประเทศไทย ทั้งนี้เพราะบางครั้งสถาบันการเงินอาจอ้างอิงราคาของรัฐที่ QV ประเมินเพื่อการอำนวยสินเชื่อ ทำให้ลูกค้าได้รับวงเงินสินเชื่อต่ำเกินไปในความเห็นของลูกค้าผู้กู้นั่นเอง อย่างไรก็ตาม กรณีข้อแย้งเหล่านี้สามารถทำความเข้าใจกันได้รวดเร็ว และไม่เป็นอุปสรรคต่อการนำตัวเลขเหล่านี้ไปใช้ในการจัดเก็บภาษีหรืออื่น ๆ

การที่ QV สามารถประเมินได้อย่างแม่นยำก็เพราะมีข้อมูลที่ดี โดยข้อมูลที่ซื้อขายกันทั่วไปในท้องตลาดและจดทะเบียนไว้ ณ ท้องถิ่นต่าง ๆ นั้น เป็นราคาที่มีการซื้อขายจริง เนื่องจากในการจดทะเบียนโอนหรือจำนอง ไม่มีการเสียอากรแสตมป์หรือค่าธรรมเนียมโอน ทำให้ผู้ซื้อ-ขายแจ้งตามความเป็นจริง อย่างไรก็ตามในกรณีประเทศไทย ซึ่งมีการเสียภาษีในอัตราสูง จึงทำให้เกิดการหลีกเลี่ยงการแจ้งราคาซื้อขายจริงในระดับหนึ่ง

QV ยังทำหน้าเป็นดังศูนย์ข้อมูลวิจ้ยอสังหาริมทรัพย์ โดยออกรายงานราคาบ้านทุก ๆ เดือน นอกจากนี้ขายข้อมูลการซื้อขายอสังหาริมทรัพย์ต่าง ๆ เพื่อใช้ในการประเมินค่าทรัพย์สินเป็นเงินแปลงเปรียบเทียบละ 60 บาท นอกจากนี้ยังมีบริการการประเมินค่าทรัพย์สินระบบอัตโนมัติ (Automated Valuation Model) โดยผู้สนใจใช้บริการ สามารถใช้บริการวิเคราะห์ราคาแปลงที่อยู่อาศัยที่จะซื้อ โดย QV จะให้แปลงเปรียบเทียบต่าง ๆ ในละแวกบ้านไว้ประกอบ พร้อมทั้งคำนวณมูลค่าทรัพย์สินตามราคาตลาดเพื่อการซื้อขาย-ลงทุน โดยคิดค่าบริการทรัพย์สินละ 1,000 บาท

สำหรับการประเมินค่าทรัพย์สินโดยการสร้างแบบจำลอง หรือ Computer-assisted Mass Appraisal (CAMA) นั้น ทาง QV ใช้แนวคิดนี้ในการประเมินค่าทรัพย์สินมาช้านานแล้ว เพราะเป็นการประหยัดเวลา และค่าใช้จ่ายในการดำเนินการ ทั้งนี้ CAMA อาศัยแบบจำลองทางสถิติด้วยการวิเคราะห์พหุคูณถดถอย (Multiple Regression Analysis) ตามหลักสถิติ ทั้งนี้ทรัพย์สินที่ประเมินโดย CAMA สามารถเชื่อถือได้ประมาณ 80% ส่วนที่อาจจะมีความผิดพลาดเนื่องจากทรัพย์สินมีลักษณะพิเศษ เช่น มีการต่อเติมมากกว่าปกติ หรือทรุดโทรมลงกว่าปกติเพราะขาดการเข้าอยู่อาศัย ฯลฯ ก็อาจต้องไปตรวจสอบภาคสนามเช่นการประเมินค่าทรัพย์สินทั่วไป

ในอนาคต QV มีโครงการที่จะขยายตัวออกสู่ต่างประเทศเพิ่มเติมนอกเหนือจากออสเตรเลีย เช่น การขยายสาขาไปสู่ประเทศในอาเซียน นอกจากนั้นยังอาจก่อตั้งสถาบันการศึกษาระดับอุดมศึกษา โดยในการนี้รัฐบาลไทยสมควรร่วมมือกับหน่วยงานแห่งนี้หรือหน่วยงานอื่นในการพัฒนาการประเมินค่าทรัพย์สินในประเทศไทย และที่ผ่านมา QV และหน่วยงานอื่นได้รับเชิญจากศูนย์ข้อมูลวิจัยและประเมินค่าอสังหาริมทรัพย์ไทย บจก. เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส ให้มาบรรยายในโอกาสต่าง ๆ ในประเทศไทยเป็นระยะ ๆ

ข้อคิดที่น่าสนใจสำหรับประเทศไทยก็คือ

1. การประเมินค่าทรัพย์สินเพื่อภารกิจของรัฐนั้น รัฐสามารถว่าจ้างภาคเอกชนดำเนินการได้ เช่นเดียวกับในกรณีออสเตรเลีย ในกรณีประเทศไทย กรมธนารักษ์ก็เคยว่าจ้าง ศูนย์ข้อมูลวิจัยและประเมินค่าอสังหาริมทรัพย์ไทย บจก. เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส ทำการประเมินค่าทรัพย์สินที่ดินประมาณ 13,000 แปลงด้วยงบประมาณราว 2.8 ล้านบาท หรือเป็นเงินแปลงละ 215 บาท หากประมาณว่าที่ดินทั่วประเทศมี 30 ล้านแปลง การประเมินโดยวิธีนี้สามารถดำเนินการได้ด้วยงบประมาณเพียงไม่เกิน 7,000 ล้านบาท

2. กรมธนารักษ์ โดยสำนักประเมินราคาทรัพย์สิน สามารถพัฒนาตนเองเป็นศูนย์ข้อมูล เพราะสามารถรายงานการเปลี่ยนแปลงราคาบ้านได้เป็นระยะ ๆ เพื่อให้เป็นประโยชน์ต่อทางราชการ และเพื่อการมีข้อมูลประกอบการวางแผนของภาคเอกชน

3. กรมธนารักษ์ โดยสำนักประเมินราคาทรัพย์สิน ยังสามารถขยายบทบาทเป็นศูนย์ฝึกอบรมการประเมินค่าทรัพย์สินเพื่อการจัดทำบัญชีราคาประเมินทุนทรัพย์ โดยร่วมมือกับ QV และองค์กรอื่นในภูมิภาคนี้ รวมทั้งสถาบันการศึกษาระดับนานาชาติที่มีชื่อเสียง

การประเมินค่าทรัพย์สินเพื่อภารกิจของรัฐ เช่น การจัดทำบัญชีประเมินทุนทรัพย์เพื่อการเสียภาษีค่าธรรมเนียมโอน หรือภาษีทรัพย์สินก็ตามมีความสำคัญยิ่ง รัฐบาลจึงควรดำเนินการโดยเร่งยกระดับมาตรฐานการปฏิบัติงานของสำนักประเมินราคาทรัพย์สิน เพิ่มจำนวนบุคลากร และเพิ่มทักษะและเทคโนโลยีจากนานาชาติ รวมทั้งการสร้างโครงสร้างพื้นฐานที่ดีและเอื้ออำนวยต่อการประเมินค่าทรัพย์สินที่ถูกต้อง ด้วยการให้ประชาชนแจ้งการซื้อขายอสังหาริมทรัพย์ตามราคาจริง ด้วยการลดหรือเลิกภาษีและค่าธรรมเนียมโอน และด้วยการมีบทลงโทษที่เฉียบขาดต่อการแจ้งเท็จเพื่อการหลบเลี่ยงกฎหมาย

กรณีศึกษา: ระบบการประเมินค่าทรัพย์สินรัฐนิวเซาท์เวลส์

AREA แถลง ฉบับที่ 31/2555: 13 มีนาคม 2555: http://bit.ly/1jKUOOh

ไทยควรขานรับตามออสเตรเลียที่ให้ผู้ประเมินค่าทรัพย์สินเอกชนรับช่วงไปดำเนินการประเมินค่าทรัพย์สินทั่วประเทศเพื่อการเสียภาษี เพราะค่าจ้างค่อนข้างถูก คุ้มค่า โดยมีค่าใช้จ่ายรวมเพียง 2.15% ของภาษีที่จัดเก็บได้เท่านั้น

ในระหว่างที่ ดร.โสภณ พรโชคชัย ประธานกรรมการบริหาร ศูนย์ข้อมูลวิจัยและประเมินค่าอสังหาริมทรัพย์ไทย บจก. เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส ได้นำคณะข้าราชการระดับสูงจากกรมธนารักษ์ โดยมี ดร.นริศ ชัยสูตร ท่านอธิบดีเป็นประธาน และคณะกรรมการประเมินทุนทรัพย์ ไปดูงานในประเทศออสเตรเลียเมื่อวันที่ 12 มีนาคม 2555 ได้พบกันนายฟิลิป เวสเทิน ผู้ประเมินค่าทรัพย์สิน (ตำแหน่ง Valuer General) ซึ่งได้รับการแต่งตั้งจากสภาแห่งรัฐนิวเซาท์เวลส์ กับนายเดส มูนี่ ผู้จัดการทั่วไปของสำนักประเมินค่าทรัพย์สิน กรมการคลังแห่งรัฐนิวเซาท์เวลส์ และคณะ ณ สำนักงานรัฐสภาแห่งรัฐนิวเซาท์เวลส์

นายฟิลิปในฐานะเจ้าภาพและเป็นผู้กล่าวต้อนรับ เน้นให้ความสำคัญของกระบวนการประเมินค่าทรัพย์สินที่เป็นธรรมสำหรับประชาชน โดยประชาชนพึงได้รับความเข้าใจถึงกระบวนการให้ได้มาซึ่งมูลค่าทรัพย์สิน อย่าเพียงดูแต่ตัวเลขมูลค่าทรัพย์สินที่ประเมินได้เท่านั้น ทั้งนี้เพื่อเป็นการตรวจสอบผู้ประเมินค่าทรัพย์สิน และเพื่อความเข้าใจที่ถ่องแท้ของประชาชน

รัฐนิวเซาท์เวลส์มีขนาด 809,444 ตารางกิโลเมตร หรือราว 11% ของประเทศออสเตรเลีย หรือมีขนาดใหญ่กว่าประเทศไทยทั้งประเทศราว 58% แต่มีแปลงที่ดิน 3.3 ล้านแปลง ขณะที่ทั่วประเทศออสเตรเลียมี 11.5 ล้านแปลง ส่วนไทยมีถึงเกือบ 30 ล้านแปลง ในการประเมินค่าทรัพย์สิน ประเมินเพียง 2.4 ล้านแปลง เพราะบางแปลงตั้งอยู่ติดกันเป็นของเจ้าของรายเดียวกัน จึงประเมินควบกันไป ในจำนวน 2.4 ล้านแปลงนี้ประเมินเพียงหนึ่งในสามหรือ 800,000 แปลงทุกปี และมีการปรับเปลี่ยนราคาประเมินใหม่ทุกระยะ 3 ปี

สำนักประเมินค่าทรัพย์สินจัดตั้งขึ้นในปี 2544 ทำหน้าที่ในการออกโฉนด จัดทำแผนที่ และจัดการระบบสารสนเทศเกี่ยวกับที่ดิน และทำหน้าที่การประเมินค่าทรัพย์สินเพื่อการเสียภาษี การเวนคืน และอื่น ๆ ตามที่รัฐบาลแห่งรัฐมอบหมาย ในด้านการบริหารงานประเมินค่าทรัพย์สิน ผู้รับผิดชอบคือบุคคลในตำแหน่ง Valuer General ได้รับการแต่งตั้งจากสภาแห่งรัฐนิวเซาท์เวลส์ในฐานะที่เป็นผู้รู้ด้านการประเมินค่าทรัพย์สินที่เป็นกลางและอยู่ในตำแหน่งคราวละ 4 ปี ส่วนสำนักประเมินราคาทรัพย์สินนั้นมีผู้จัดการทั่วไปเป็นผู้บริหารสูงสุด และเป็นผู้รับนโยบายประเมินค่าทรัพย์สินมาจาก Valuer General อีกทอดหนึ่ง

การประเมินค่าทรัพย์สินเพื่อการเสียภาษีในรัฐนิวเซาท์เวลส์นี้ ประเมินเฉพาะค่าที่ดินโดยไม่รวมอาคาร เช่น บ้านหลังหนึ่งขนาด 50 ตารางวา ก็ประเมินเฉพาะว่าที่ดิน 50 ตารางวานี้จะเป็นราคาเท่าไหร่หากว่างเปล่า ไม่มีสิ่งก่อสร้างใด ในกรณีที่ดินสองแปลง แปลงหนึ่งมีอาคาร เช่นที่อยู่อาศัย อีกแปลงหนึ่งไม่มี ก็ประเมินส่วนที่เป็นที่ดินให้เท่ากันเพราะถือว่าประเมินเฉพาะที่ดิน

ข้อยกเว้นสำคัญก็คือ ในกรณีที่ผังเมืองกำหนดให้ที่ดินแต่ละแปลงสามารถใช้ประโยชน์ที่ดินได้แตกต่างกัน เช่น ในเชิงพาณิชย์ หรือในเชิงที่อยู่อาศัย มูลค่าที่ดินที่ประเมินได้ก็จะต่างกัน แม้จะตั้งอยู่ใกล้กันหรือติดกัน เพราะศักยภาพในการใช้ที่ดินต่างกันนั่นเอง ยิ่งกว่านั้นในกรณีห้องชุดพักอาศัย จำนวน 100 หน่วย บนพื้นที่ 1,000 ตารางวา ก็คำนวณให้แต่ละห้องชุดมีส่วนในที่ดินจำนวน 10 ตารางวาที่ต้องนำมาเสียภาษี เป็นต้น

รายได้จากภาษีที่ดิน เป็นเงินประมาณ 66,000 ล้านบาทต่อปี (ณ 1 ดอลลาร์ออสเตรเลียเท่ากับ 33 บาท) นั้น ถือเป็นงบประมาณถึง 50% ของแต่ละท้องถิ่น โดยเจ้าของที่ดินแต่ละแปลงต้องเสียภาษีเป็นสัดส่วนประมาณ 0.2% - 0.5% ของมูลค่าตลาดที่ประเมินได้ในแต่ละปี ภาษีนี้ใช้สำหรับการบริหารจัดการในแต่ละท้องถิ่นเป็นสำคัญโดยไม่ได้ส่งเข้าส่วนกลางของรัฐ

สำนักนี้มีพนักงาน 46 คน ใช้งบประมาณปีละ 1,419 ล้านบาท หรือเพียง 2.15% ของรายได้จากภาษีที่ดิน ในการประเมินค่าทรัพย์สินจริง สำนักประเมินราคาทรัพย์สินเป็นผู้ว่าจ้างบริษัทประเมินค่าทรัพย์สินภาคเอกชนเป็นผู้ดำเนินการ ทั้งนี้ได้ดำเนินการเช่นนี้มาตั้งแต่ปี 2540 แต่ก่อนหน้านี้ทางรัฐบาลแห่งรัฐนิวเซาท์เวลส์เป็นผู้ประเมินค่าทรัพย์สินเอง ปัจจุบัน ใช้งบประมาณนี้เพื่อการว่าจ้างบริษัทประเมินจากภายนอก เป็นเงิน 594 ล้านบาทต่อปี หรือเท่ากับ 42% ของงบประมาณของสำนัก ค่าจ้างสำหรับงานประเมินแต่ละชิ้นตกเป็นเงินแปลงละ 200-500 บาท

ในรัฐนี้แบ่งพื้นที่เป็น 36 บริเวณ ว่าจ้างบริษัทผู้ประเมินราคาอิสระจำนวน 19 บริษัท โดยที่บริษัทผู้ประเมินค่าทรัพย์สินในออสเตรเลียมีขีดความสามารถที่ใกล้เคียงกัน ในทางปฏิบัติจึงเปิดให้ประมูลรับจ้างบริษัทละไม่เกิน 3 บริเวณ ดังนั้นจึงไม่ปรากฏการผูกขาดของบริษัทประเมินใด สัญญาว่าจ้างจะเป็นระยะเวลา 3 ปี และสามารถต่อได้อีกครั้งละ 1 ปีอีกไม่เกิน 2 ครั้ง ผู้ประเมินค่าทรัพย์สินของบริษัททั้ง 19 แห่ง มีรวมกันประมาณ 120 คน อาจกล่าวได้ว่าในเขตเมือง จะมีบริษัทที่พร้อมจะให้บริการเป็นจำนวนมาก ส่วนในเขตชนบทห่างไกล จะมีผู้รับงานจำนวนไม่มากนัก บางครั้งมีผู้เข้าแข่งขันประมูลงานประเมินจากสำนักประเมินเพียงรายเดียวเท่านั้น

การประเมินค่าทรัพย์สินใช้วิธีการประเมินค่าทรัพย์สินด้วยแบบจำลอง หรือ Computer Assisted Mass Appraisal (CAMA) เป็นหลัก โดยทรัพย์สินในชนบท ใช้วิธีนี้ถึง 99% ส่วนในใจกลางเมืองที่มีทรัพย์สินที่มีความสลับซับซ้อน จะใช้การประเมินราคาที่ดินรายแปลงแทนการประเมินแบบ CAMA เพราะต้องการความแม่นยำโดยเฉพาะ อาจกล่าวได้ว่า ทรัพย์สินที่ต้องประเมินรายแปลง ได้แก่ ศูนย์การค้า อาคารสำนักงาน หรือพื้นที่ที่มีความปนเปื้อนด้านมลพิษ (Contaminated Area)

ในการควบคุมคุณภาพของงานประเมินค่าทรัพย์สินนั้น สำนักจะจัดอบรม-สัมมนาผู้ประเมินค่าทรัพย์สินเอกชนให้มีความเข้าใจตรงกันในด้านการประเมินค่าทรัพย์สินในกรณีนี้ มีการแจกคู่มือการทำงาน (Procedure Manual) ให้บริษัทประเมินที่ชนะการประมูลงานในแต่ละบริเวณ นอกจากนี้ยังมีระบบการตรวจสอบทางสถิติมาช่วยสนับสนุนการตรวจสอบอีกด้วย โดยทรัพย์สินจำนวนประมาณ 20% ของแปลงจะได้รับการตรวจสอบถึงมูลค่าที่ถูกต้อง

ในการประเมินค่าทรัพย์สิน 800,000 ชิ้นต่อปีนั้น มีผู้ร้องเรียนไม่เห็นด้วยกับมูลค่าที่ประเมินได้จำนวน 28,000 ราย หรือ 3.25% โดยมีจำนวนที่มีโอกาสที่จะผิดพลาดจริงประมาณ 5,000 รายการ (0.625%) และหลังจากการตรวจสอบ โดยสำนักว่าจ้างบริษัทเอกชนออกไปตรวจสอบอีกรอบหนึ่ง พบว่าประมาณครึ่งหนึ่งผิดพลาดจริง ซึ่งถือว่าน้อยมาก (0.312%)

ในตอนท้าย สำนักประเมินราคาทรัพย์สินแห่งรัฐนิวเซาท์เวลส์ ให้ข้อคิดว่า การที่จะทำการประเมินค่าทรัพย์สินด้วยแบบจำลองให้ประสบความสำเร็จนั้น จะต้องมี

1. ฐานข้อมูลการซื้อขายอสังหาริมทรัพย์ที่ดีโดยเป็นฐานข้อมูลที่รายงานการซื้อขายที่ดินตามราคาจริง แม้รัฐนิวเซาท์เวลส์จะเก็บค่าธรรมเนียมโอนประมาณ 2 – 5% ของมูลค่าทรัพย์สินในการโอนแต่ละครั้ง แต่ก็ไม่ปรากฏว่าผู้ซื้อและหรือผู้ขาย แจ้งราคาต่างจากความเป็นจริง ทั้งนี้เพราะกฎหมายการหลบเลี่ยงภาษีคงมีโทษรุนแรง และมีการบังคับใช้กฎหมายอย่างเคร่งครัด

2. วิธีการประเมินค่าทรัพย์สินที่ดีโดยเฉพาะ CAMA ซึ่งว่าจ้างบริษัทเอกชนรับไปดำเนินการอีกทอดหนึ่ง

3. ระบบการจัดการความเสี่ยงด้วยการทดสอบค่าความน่าเชื่อถือทางสถิติที่ดี

4. ระบบการตรวจสอบโดยเจ้าหน้าที่ของสำนักเอง หรือโดยการว่าจ้างบริษัทภายนอกไปดำเนินการของบริษัทประเมินอย่างเข้มงวด มีประสิทธิภาพ เป็นต้น

อาจกล่าวได้ว่าหนทางสำคัญในการพัฒนาการประเมินค่าทรัพย์สินเพื่อการเสียภาษีที่ดินและสิ่งปลูกสร้างนั้น สมควรให้เอกชนรับจ้างไปดำเนินการ โดยสำนักประเมินราคาทรัพย์สิน กรมธนารักษ์ เป็นผู้คอยตรวจสอบ เพราะหากขยายอัตรากำลังเพิ่มขึ้นก็อาจทำให้เป็นองค์กรขนาดใหญ่ที่ขาดความคล่องตัว นอกจากนี้ยังอาจเพิ่มบทบาทเป็นสถาบันสอนการประเมินค่าทรัพย์สินเพื่อการนี้ให้กับท้องถิ่นรับไปดำเนินการเอง และโดยที่สำนักมีข้อมูลที่ดี สำนักก็สามารถพัฒนาบทบาทเป็นศูนย์ข้อมูลอสังหาริมทรัพย์ที่สามารถรายงานสถานการณ์การเปลี่ยนแปลงราคาทรัพย์สิน ธุรกรรมของการซื้อขายทรัพย์สิน ตลอดจนทำกิจการด้านการวิจัยด้านราคาทรัพย์สินต่อไป

กรณีศึกษา เมืองโรโตรัว นิวซีแลนด์

AREA แถลง ฉบับที่ 32/2555: พุธที่ 14 มีนาคม 2555: http://bit.ly/1jKUgIe

เมืองที่ดีที่สามารถอำนวยประโยชน์ให้กับคนในเมืองได้นั้น อำนาจการจัดการต้องรวมศูนย์อยู่ในเมืองนั้น ๆ เช่น การผังเมือง การประปา การก่อสร้างถนนหนทางและสาธารณูปโภคอื่นๆ ตลอดจนการเก็บและการใช้ภาษีเพื่อการพัฒนาท้องถิ่น การแยกส่วนอำนาจมากเกินไป ทำให้เมืองได้รับการพัฒนาที่จำกัด

ในระหว่างที่ ดร.โสภณ พรโชคชัย ประธานกรรมการบริหาร ศูนย์ข้อมูลวิจัยและประเมินค่าอสังหาริมทรัพย์ไทย บจก. เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส ได้นำคณะข้าราชการระดับสูงจากกรมธนารักษ์และคณะกรรมการประเมินทุนทรัพย์ ดูงานในประเทศนิวซีแลนด์เมื่อเร็ว ๆ นี้ ได้เยี่ยมชมเมืองโรโตรัว ดร.โสภณ จึงได้นำเสนอข้อสังเกตเกี่ยวกับการบริหารจัดการเมืองดังนี้

โรโตรัว (Rotorua) เป็นเมืองเล็ก ๆ แห่งหนึ่งในเกาะเหนือของประเทศนิวซีแลนด์ ห่างจากนครโอ๊คแลนด์ซึ่งเป็นนครที่ใหญ่ที่สุดในประเทศ ไปทางทิศตะวันออกเฉียงใต้ 233 กิโลเมตร ซึ่งใช้เวลาเดินทางประมาณ 3 ชั่วโมง เมืองเล็ก ๆ แห่งนี้มีชื่อเสียงในด้านเป็นเมืองตากอากาศ โดยมีประชาชนชาวนิวซีแลนด์และนักท่องเที่ยวจากทั่วโลกไปเยี่ยมเยือน

อาจกล่าวได้ว่าประเทศนิวซีแลนด์โดยรวมค่อย ๆ ฟื้นตัวจากภาวะเศรษฐกิจตกต่ำ ซึ่งเกิดขึ้นทั่วโลกในปี 2551 ส่งผลให้นิวซีแลนด์และเมืองโรโตรัวมีภาวะชะลอตัวด้านอสังหาริมทรัพย์ด้วย การที่นิวซีแลนด์ได้รับผลกระทบเพราะรายได้หลักของนิวซีแลนด์มาจากภาคบริการโดยเฉพาะการท่องเที่ยวเป็นหลัก และแม้ภาคเกษตรจะมีสัดส่วนในผลิตภัณฑ์มวลรวมประชาชาติเพียง 4% แต่ในภาวะตกต่ำทางเศรษฐกิจ การสั่งซื้อสินค้าหรือการท่องเที่ยวในประเทศนี้ก็ได้ร้บผลกระทบโดยตรงด้ว

อย่างไรก็ตามในปัจจุบัน ภาวะเศรษฐกิจของประเทศนี้เริ่มฟื้นฟูขึ้นโดยเฉพาะในนครโอ๊คแลนด์ แต่ในเมืองโรโตรัว ยังชะลอตัวอยู่ จะสังเกตได้ว่า ราคาบ้านในนครโอ๊คแลนด์ ณ ราคา 13.2 ล้านบาท (ณ อัตราแลกเปลี่ยนที่ 25 บาทต่อ 1 ดอลลาร์นิวซีแลนด์) ในปี 2554 นั้น มีราคาสูงขึ้น 5.1% เมื่อเทียบกับปี 2533 ส่วนที่เมืองโรโตรัว บ้านมีราคาเฉลี่ยเพียง 6.5 ล้านบาท ลดลง 3.4% เมื่อเทียบกับปี 2553 เฉพาะในเมืองโรโตรัวหากเทียบกับปี 2551 ซึ่งเป็นปีที่ราคาสูงสุด กลับพบว่ามีราคาลดลงถึง 15% แล้ว

เมืองโรโตรัวมีพื้นที่ 2,615 ตารางกิโลเมตร หรือใหญ่กว่ากรุงเทพมหานครถึง 67% แต่มีประชากรเพียง 65,000 คน หรือเท่ากับ 24 คนต่อตารางกิโลเมตร ในขณะที่กรุงเทพมหานครมีประชากรเกือบ 4,000 คนต่อตารางกิโลเมตร และประชากรถึง 34% ของเมืองโรโตรัวเป็นคนเผ่าเมารี ซึ่งเป็นคนพื้นเมือง เมืองโรโตรัวมีผลิตภัณฑ์มวลรวมของเมืองเป็นเงินประมาณ 72,000 ล้านบาท มีรายได้เฉลี่ยคนละ 132,000 บาทต่อเดือน

ในด้านอสังหาริมทรัพย์ โรโตรัวมีบ้านทั้งหมด 27,000 หน่วย เกือบทั้งหมดเป็นบ้านเดี่ยว รวมมูลค่า ณ ปี 2554 เป็นเงินประมาณ 356,142 ล้านบาท แม้เศรษฐกิจของเมืองจะชะลอตัวไป แต่ก็ยังมีอัตราเพิ่มองประชากรสูงถึง 6.5% ต่อปี นอกจากนี้ในตัวเมืองยังมีพื้นที่ป่า (Regional Park) 26 แห่ง มีสวนสาธารณะท้องถิ่น 4,000 แห่ง มีสถานที่ออกกำลังกาย (Sport Field) 224 แห่ง

ในด้านการบริหารเมือง โรโตรัวมีการเลือกตั้งนายกเทศมนตรี ทุก 4 ปี และเลือกตั้งคณะกรรมการเทศบาลอีก 12 คน โดยเลือกตั้งครึ่งหนึ่งในทุกระยะ 3 ปี เมืองนี้มีการหน้าที่สำคัญคือ

1. การจัดหาสาธารณูปโภคและสาธารณูปการต่าง ๆ เช่น โรงเรียน การโยธา ถนน การประปา เป็นต้น

2. การวางแผนการใช้ที่ดิน (ผังเมือง)

3. การควบคุมอาคาร

4. การบริหารจัดการด้านสาธารณสุข

5. การจัดหาสวัสดิการสังคมและวัฒนธรรม

6. การดูแลและจัดการสนามบินโรโตรัว

7. การบริหารจัดการสถานสงเคราะห์คนชรา

8. การประเมินค่าทรัพย์สินในท้องถิ่น และการจัดเก็บภาษี โดยเทศบาลเมืองนี้ว่าจ้างภาคเอกชนประเมินค่าทรัพย์สิน ส่วนเทศบาลเป็นผู้จัดเก็บภาษี

รายได้หลักของเมืองแห่งนี้มาจากการจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างถึง 56% รองลงมาก็คือการบริการสาธารณูปโภค 19% การบริหารจัดการ 17% และอื่น ๆ อีก 5% สำหรับในรายละเอียดนั้น ภาษีที่ดินและสิ่งปลูกสร้างนั้นจัดเก็บสำหรับบ้านทุกหลังในอัตราส่วนประมาณ 0.5% ของมูลค่าบ้านโดยบัญชีประเมินราคาทรัพย์สินได้ปรับปรุงใหม่ทุกระยะ 3 ปี

จะสังเกตว่า การบริหารจัดการเมืองที่ดีนั้น นอกจากมีความเป็นประชาธิปไตยในการเลือกตั้งแล้ว ยังอยู่ที่

1. การที่ท้องถิ่นหรือเมืองสามารถจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างและใช้เพื่อการพัฒนาเมืองเอง ซึ่งจะทำให้ท้องถิ่นมีความเป็นอิสระจากการเมืองระดับประเทศ ต่างจากประเทศไทยที่ไม่มีภาษีนี แต่มีเพียงภาษีโรงเรือนซึ่งจัดเก็บได้เพียง 10% ของงบประมาณในแต่ละท้องถิ่น และงบประมาณหลักมาจากส่วนกลาง ดังนั้นจึงขึ้นอยู่กับระบบราชการส่วนกลางและส่วนภูมิภาคมาก หากท้องถิ่นเก็บภาษีเองและใช้เองในท้องถิ่น โอกาสการโกงคงลดน้อยลง เพราะประชาชนผู้เสียภาษีคงจะตรวจสอบใกล้ชิดมากขึ้น

2. ท้องถิ่นต้องเป็นผู้วางแผนการใช้ที่ดินและดำเนินการก่อสร้างสาธารณูปโภคต่าง ๆ อย่างเบ็ดเสร็จ ซึ่งข้อนี้ก็ต่างจากกรุงเทพมหานคร ซึ่งเป็นผู้วางผังเมือง แต่การสาธารณูปโภคและสาธารณูปการเกือบทั้งหมดขึ้นอยู่กับหน่วยงานอื่น เช่น กรมทางหลวง กรมทางหลวงชนบท การประปานครหลวง การไฟฟ้านครหลวง กระทรวงศึกษาธิการ กรมอนามัย ฯลฯ ผังเมืองกรุงเทพมหานคร ไม่ใช่ผังแม่บทของการพัฒนาสาธารณูปโภคและสาธารณูปการแต่อย่างใด จึงกลายเป็นผังเมืองที่ไม่สอดคล้องกับความเป็นจริง

3. การเน้นการบริหารในท้องถิ่น ยังสามารถแยกส่วนได้ เช่น บางนครที่มีขนาดใหญ่ ก็ยังแบ่งออกเป็นเทศบาลย่อย ๆ เพื่อการบริหารจัดการอย่างใกล้ชิด แม้แต่เมืองโรโตรัว ก็ยังมีการเลือกตั้งคณะกรรมการทะเลสาบโรโตรัว ซึ่งเป็นพื้นที่เฉพาะเป็นต้น ดังนั้นมหานครขนาดใหญ่เช่นกรุงเทพมหานคร จึงควรมีการแบ่งแยกการบริหารย่อยเช่นเขตต่าง ๆ ที่มีอยู่ แต่ต้องมาจาการเลือกตั้ง ไม่ใช่ให้ข้าราชการเป็นผู้บริหาร

การบริหารจัดการเมืองที่ดี จะให้ความผาสุกแก่ประชาชนผู้เสียภาษีโดยตรง ไม่ใช่ติดอยู่กับระบบราชการที่เทอะทะ และกิจการในหลายส่วนยังควรที่จะให้ภาคเอกชนดำเนินการได้ เช่น การจัดเก็บขยะมูลฝอย การจัดการสาธารณูปการบางประการ ฯลฯ เพื่อความคล่องตัวและให้ได้บริการที่ดีที่สุดบนพื้นฐานการแข่งขันที่เป็นธรรมและเท่าเทียม

กรณีศึกษา: ระบบภาษีอสังหาริมทรัพย์ในนครนิวยอร์ก

AREA แถลง ฉบับที่ 114/2555: 21 กันยายน 2555: http://bit.ly/1MwOoJX

นิวยอร์กเป็นมหานครทางการเงินอันดับหนึ่งของโลก และเป็นมหานครที่มีระบบจัดเก็บภาษีอสังหาริมทรัพย์หรือภาษีที่ดินและสิ่งปลูกสร้างที่ประสบความสำเร็จมากในการนำเงินภาษีกลับมาพัฒนาท้องถิ่น

ดร.โสภณ พรโชคชัย ประธานกรรมการบริหาร ศูนย์ข้อมูลวิจัยและประเมินค่าอสังหาริมทรัพย์ไทย บจก.เอเจนซี่ ฟอร์ เรียลเอสเตท แอฟแฟร์ส ได้เป็นหัวหน้าคณะข้าราชการและภาคเอกชนมาประชุมนานาชาติด้านการประเมินค่าอสังหาริมทร้พย์ในประเทศสหรัฐอเมริกา และได้รับความกรุณาจากนายเกล็นน์ นิวแมน ประธานคณะทำงานด้านภาษีของมหานครนิวยอร์ก ให้เข้าพบและฟังคำบรรยายสรุปจากนายเกล็นน์และคณะเมื่อวันพฤหัสบดีที่ 6 กันยายน 2555 บทความนี้จึงสรุปสาระเกี่ยวกับระบบภาษีอสังหาริมทรัพย์ในนครนิวยอร์กเพื่อนำมาปรับใช้ในประเทศไทย

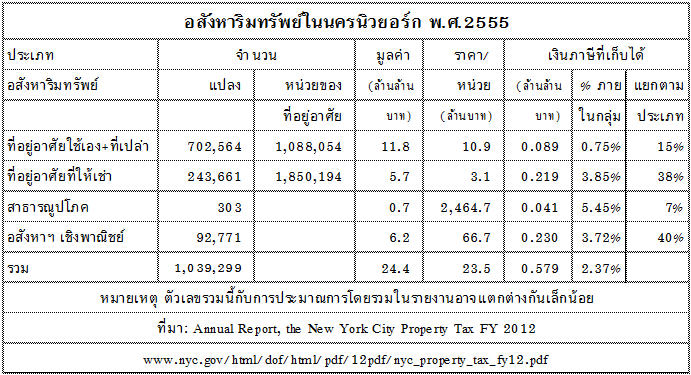

นครนิวยอร์กมีประชากรถึงประชากรถึง 8.3 ล้านคน และตั้งอยู่บนที่ดินขนาดเพียง 784 ตารางกิโลเมตร หรือมีความหนาแน่นของประชากรถึง 10,587 คนต่อตารางกิโลเมตร ในขณะที่กรุงเทพมหานครมีความหนาแน่นของประชากรเพียง 3,800 คนต่อตารางกิโลเมตร อสังหาริมทรัพย์ในนครแห่งนี้มีทั้งหมด 1,079,183 ชิ้น เป็นอสังหาริมทรัพย์ที่เก็บภาษีเต็มจำนวนมี 42% อสังหาริมทรัพย์ที่ถูกยกเว้นภาษีบางส่วน 54% เช่นบ้านขนาดเล็กหรือบ้านของทหารผ่านศึก นอกนั้นอีก 4% ได้รับการยกเว้นภาษีถาวร เช่น โรงเรียน สถานทูต เป็นต้น

ภาพรวมภาษีอสังหาริมทรัพย์

มูลค่าทรัพย์สินที่ประเมินได้ทั้งหมดเป็น 24.4 ล้านล้านบาท (โดยประมาณการหนึ่งเหรียญสหรัฐอเมริกาเท่ากับ 30 บาท) แยกเป็นอสังหาริมทรัพย์ในเกาะแมนฮัตตัน 9.3 ล้านล้านบาท ในเขตบรองซ์ 1.5 ล้านล้านบาท เขตบรูกคลิน 5.8 ล้านล้านบาท เขตควีนส์ 6.1 ล้านล้านบาท และเกาะสแตเตท 1.8 ล้านล้านบาท ดังนั้นจึงจะเห็นได้ว่าอสังหาริมทรัพย์บนเกาะแมนฮัตตันเล็ก ๆ มีมูลค่าสูงมาก

หากแยกมูลค่าทรัพย์สินเป็นประเภททรัพย์สิน จะแยกได้เป็น ที่อยู่อาศัยที่ใช้เองและที่ดินเปล่ามีมูลค่า 11.8 ล้านบาท ห้องชุดและอะพาร์ตเมนต์ให้เช่า 5.7 ล้านล้านบาท สาธารณูปโภค เช่น ระบบไฟฟ้า ระบบแก๊ส ระบบโทรคมนาคม ฯลฯ รวม 0.7 ล้านล้านบาท และอสังหาริมทรัพย์เชิงพาณิชย์ เช่นอาคารสำนักงาน ศูนย์การค้า 6.2 ล้านล้านบาท จะสังเกตได้ว่าห้องชุดและอะพาร์ตเมนต์ให้เช่านั้น มีราคาค่อนข้างต่ำ เนื่องจากรัฐบาลมีนโยบายควบคุมค่าเช่า ทำให้รายได้ที่ได้ค่อนข้างจำกัด เมื่อประเมินโดยวิธีรายได้ตามการใช้สอยตามเงื่อนไขปัจจุบันที่ถูกควบคุมค่าเช่า จึงได้มูลค่าต่ำกว่าปกติ

ดังนั้นในกลุ่มที่อยู่อาศัยใช้เอง+ที่เปล่า มีอยู่ 702,564 แปลง รวม 1,088,054 หน่วย รวมมูลค่า 11.8 หรือหน่วยละ 10.9 ล้านบาท แต่กลุ่มที่อยู่อาศัยที่ให้เช่า มี 243,661 แปลงหรืออาคาร แต่มีจำนวนหน่วยที่อยู่อาศัยเป็นห้องชุดให้เช่าหรืออะพาร์ตเมนต์ 1,850,194 หน่วย และประเมินค่าไว้ต่ำเพียง 5.7 ล้านล้านบาท จึงมีมูลค่าต่อหน่วยเพียง 3.1 ล้านบาท ซึ่งต่ำกว่าความเป็นจริงเพราะการควบคุมค่าเช่านั่นเอง

อาจกล่าวได้ว่าอสังหาริมทรัพย์เชิงพาณิชย์เก็บภาษีอสังหาริมทรัพย์ได้สูงสุดถึง 40% ของภาษีทั้งหมด รองลงมากลับเป็นห้องชุดและอะพาร์ตเมนต์ให้เช่าซึ่งจัดเก็บภาษีได้ถึง 38% ของภาษีอสังหาริมทรัพย์ทั้งหมด รองลงมาจึงเป็นที่อยู่อาศัยที่ใช้เองทั่วไป 15% และสาธารณูปโภคที่เก็บภาษีได้ 7% ของทั้งหมด ที่เป็นเช่นนี้อาจแตกต่างจากนครหรือเขตอื่น ๆ ที่เก็บภาษีจากที่อยู่อาศัยเป็นหลัก ทั้งนี้เพราะในนครนิวยอร์กมีอาคารสำนักงานเป็นจำนวนมาก ประกอบกับที่อยู่อาศัยเพื่อการให้เช่า ผู้ให้เช่าเป็นผู้จ่าย รัฐบาลจึง “รีด” ภาษีจาก “นายทุน” มากเป็นพิเศษ ส่วนที่อยู่อาศัยที่เจ้าของใช้เองที่เก็บได้น้อยแม้มีอยู่เป็นจำนวนมากก็เพราะส่วนหนึ่งเป็นการการเอาใจฐานเสียงจากประชาชนทั่วไปนั่นเอง

จะสังเกตได้ว่า สำหรับกลุ่มที่อยู่อาศัยที่ใช้เองจัดเก็บภาษีเพียง 0.75% ของมูลค่าตลาดที่อยู่อาศัยแต่ละหน่วย แต่หากคิดเป็นหลัง ๆ ก็จะเท่ากับจัดเก็บภาษีประมาณ 1.28% ของแต่ละหลัง ในขณะที่ห้องชุดและอะพาร์ตเมนต์ให้เช่า เก็บภาษีสูงถึง 3.85% ของมูลค่าตลาด ส่วนสาธารณูปโภคเก็บ 5.45% ของมูลค่าที่คำนวณโดยวิธีต้นทุน และอสังหาริมทรัพย์เชิงพาณิชย์จัดเก็บภาษีถึง 3.72% ของมูลค่า

การคำนวณภาษี

ในการคำนวณภาษีของที่อยู่อาศัยที่ใช้เอง เมื่อนครนิวยอร์กประเมินมูลค่าตลาดแล้ว ก็จะคิดราคาประเมินเพื่อการเสียภาษีเป็น 6% ของมูลค่าตลาด จากนั้นก็เก็บภาษี 18% ของราคาประเมินเพื่อการเสียภาษี จึงทำให้อัตราภาษีเท่ากับ 1.28% ของมูลค่าตลาด ซึ่งในประเทศสหรัฐอเมริกาเก็บภาษีนี้เป็นสัดส่วนประมาณ 1-3% ของมูลค่าตลาด

ส่วนการคำนวณภาษีของห้องชุดและอะพาร์ตเมนต์ให้เช่านั้น เมื่อประมาณการมูลค่าตลาดแล้ว ก็คำนวณราคาประเมินเพื่อการเสียภาษีเป็น 45% ของมูลค่าตลาด และเสียภาษี 15% ของราคาประเมินเพื่อการเสียภาษี หรือ ณ อัตราส่วนประมาณ 6.75% ของมูลค่าตลาด ในกรณีนี้ผู้เสียภาษีถึงประมาณ 48.6% ท้วงให้นครนิวยอร์กทบทวนภาษีที่จัดเก็บให้น้อยลง ซึ่งในการทักท้วงผู้เสียภาษีต้องเสียค่าธรรมเนียมประมาณ 3,000-5,000 บาท และที่ผ่านมาโอกาสที่นครนิวยอร์กจะทบทวนมีประมาณ 20%

สำหรับการคำนวณภาษีของอสังหาริมทรัพย์เชิงพาณิชย์ เมื่อประมาณการมูลค่าตลาดแล้ว ก็คำนวณราคาประเมินเพื่อการเสียภาษีเป็น 45% ของมูลค่าตลาด และเสียภาษี 10% ของราคาประเมินเพื่อการเสียภาษี หรือ ณ อัตราส่วนประมาณ 4.5% ของมูลค่าตลาด ในกรณีนี้มีผู้ขอให้นครนิวยอร์กทบทวนราคาประเมินให้เช่นกันแต่น้อยกว่ากรณีห้องชุดและอะพาร์ตเมนต์ให้เช่า

รอบการจัดการภาษี

สำหรับอสังหาริมทรัพย์ที่สร้างรายได้ ไม่ว่าจะเป็นห้องชุดและอะพาร์ตเมนต์ให้เช่า หรืออสังหาริมทรัพย์เชิงพาณิชย์อื่น เจ้าของจะต้องยื่นบัญชีรายรับรายจ่ายเพื่อนครนิวยอร์กจะได้ประเมินมูลค่าทรัพย์สินด้วยวิธีการแปลงรายได้เป็นมูลค่า ทั้งนี้เจ้าของอาคารต้องแจ้งภายในเดือนกันยายนของทุกปี